Как выплатить ипотеку в обычном плановом режиме, знают все, а вот как погасить ипотеку ВТБ досрочно, и почему это выгодно, расскажем в подробном обзоре прямо сейчас.

Банк ВТБ предлагает своим клиентам современный сервис офлайн и онлайн, большой выбор разнообразных кредитных продуктов, удобный калькулятор для предварительных расчетов по кредитам.

Многочисленных клиентов банка с ипотекой волнует вопрос – как правильно (досрочно) погасить ипотеку от ВТБ?

Рассмотрим виды досрочного погашения, их плюсы и минусы, условия и особенности.

Как сэкономить на ипотеке

Пока заемщик не выплатит полностью ипотечный кредит, квартира или другая взятая недвижимость будет находиться в залоге у банка (). Её невозможно продать, подарить, обменять без согласия банка. Любого человека это угнетает, поэтому при малейшей возможности лучше погасить ипотеку досрочно в ВТБ, чтобы побыстрее расплатиться.

Российское законодательство предусматривает досрочное погашение ипотеки без всяких комиссий и штрафов ().

Выясним, как погасить ипотеку досрочно в ВТБ, когда и при каких условиях. Сделать это можно прямо с первого дня после заключения договора, но только при выполнении соответствующих требований банка. Главное требование – это подача заявления в банк о досрочном погашении кредита с указанием всех необходимых параметров.

Досрочное гашение ипотеки в ВТБ может быть частичным. То есть, вносится определенная сумма, остаток задолженности по ипотеке распределяется в соответствии с новым графиком платежей. Либо полным — гасится весь долг, закрывается ипотека, снимается обременение с объекта договора.

Рассмотрим подробно, как досрочно погашать ипотеку в ВТБ, разберем типичные ошибки при досрочном погашении (ДП), узнаем условия досрочного погашения ипотеки в ВТБ.

Калькулятор досрочного погашения

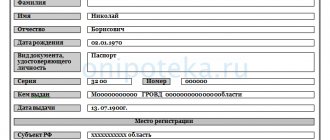

Программное обеспечение для расчёта кредитных платежей есть на многих сайтах, посвящённых финансовой тематике. Для получения достоверных результатов клиентом должны быть заполнены следующие поля:

- Сумма кредита. В данную строку нужно ввести размер займа за вычетом первоначального взноса и государственных дотаций (при их наличии);

- Тип взноса (аннуитетный или дифференцированный). Аннуитетная система позволяет выплачивать тело основного долга и начисленные проценты равными долями. Дифференцированная схема предполагает постепенное уменьшение ежемесячной суммы (в современной коммерческой практике такой подход используется редко);

- Процент по ипотеке. Величина ставки зависит от совокупности различных факторов. Скидку получают клиенты, которые страхуют свою жизнь и пользуются сервисом электронной регистрации сделки. Процентная ставка уменьшается для молодых родителей, бюджетников и некоторых других категорий населения;

- Единовременные и регулярные комиссии. В ячейке прописывается комиссионное вознаграждение банка за ведение счёта, зачисление денежных средств и другие услуги;

- Дата выдачи ипотечного займа. В этой графе следует зафиксировать день получения денежных средств;

- Срок кредита. Значение данного поля указывается в годах и месяцах, оставшихся до полного закрытия долга;

- Наличие материнского капитала (необходимо ответить «да» или «нет»). Один из вариантов материальной поддержки молодых семей. Субсидию получают женщины, родившие или усыновившие второго и последующих детей;

После ввода всех данных нужно нажать на кнопку «Рассчитать погашение». Компьютер сделает арифметические расчёты и выдаст итоговую таблицу, в которой будет подробно расписан порядок возврата кредитной задолженности. Также можно подсчитать размер ежемесячных отчислений, которые должен вносить заёмщик при заданных параметрах. Клиент банка узнает общий объём процентов, которые нужно заплатить при досрочном погашении займа.

В таблице отображаются не только регулярные выплаты, но и остаток ссудной задолженности. Каждый заемщик может построить график, наглядно демонстрирующий процесс погашения долга. Программа даёт возможность сохранить произведённые расчёты (пользователю будет предоставлена ссылка на веб-страницу или файл для скачивания). Программное обеспечение могут использовать как действующие, так и потенциальные клиенты банка. В последнем случае гражданин сможет трезво оценить свои возможности и наметить план погашения ипотечного кредита до заключения договора.

Для избежания распространенных ошибок заемщику необходимо учитывать некоторые детали. Деньги, внесённые в текущем платёжном периоде, будут учтены только через месяц. Если датой платежа считается двенадцатое марта, то неполное досрочное погашение лучше произвести 11 числа. В этом случае расчёт новой суммы аннуитета будет сделан 12 апреля. Если дата взноса совпадёт со временем выплаты, предусмотренной графиком погашения задолженности, то новая сумма будет рассчитана только через 2 месяца (12 мая).

Самостоятельно выполненные расчёты могут не совпадать с реальным положением дел. Причинами расхождения практических и теоретических вычислений могут быть неправильный ввод информации, ошибки программного обеспечения и изменение условий кредитования. Для уточнения рабочих вопросов лучше обратиться к сотрудникам банка.

Документы для ДП ипотеки

Рассмотрим, какие документы потребуются, чтобы правильно досрочно гасить ипотеку в ВТБ. Главный документ частичного досрочного погашения (ЧДП) – новый график платежей. Получив заявление от заемщика, банковский специалист должен сделать перерасчет оставшейся задолженности и процентов, составить новый график платежей и вручить клиенту. Старый график при этом теряет свою силу. После каждого частичного погашения график платежей составляется заново, другие документы по закону не требуются.

Что предъявлять заемщику? Если заявка подается онлайн, в систему не нужно вводить данные, в базе уже все есть. Для получения информации по горячей линии через оператора нужно будет указать номер договора и данные паспорта. При личном обращении в офис банка потребуется предъявить паспорт.

Для решения вопроса о частичном возврате страховой суммы может потребоваться весь комплект документов по ипотеке. Для снятия обременения дополнительно потребуются оригиналы договоров – ипотечного и залога, справка из банка, оригинал закладной.

При каких условиях возможно частичное ДП ипотечного займа в ВТБ

В любой момент можно внести имеющиеся у заёмщика свободные средства в счет погашения кредита досрочно. Для этого подается заявление о желании произвести досрочное погашение, регистрируется оно в банке не позже, чем за сутки до дня внесения средств. Заявление можно подавать буквально на следующий день после оформления ипотеки.

Информация о досрочном погашении указана в .

В заявлении необходимо указать основные параметры – сумму досрочных платежей по ипотеке в ВТБ, дату этих платежей, способ выплаты остатка. Если заявление придёт поздно, или на счете не окажется нужной суммы, то заявка банком аннулируется, и придется начинать все сначала.

Рекомендуемая статья: Можно ли поменять дату платежа по ипотеке

Особенности оформления ипотеки в ВТБ

Оформить ипотеку можно на таких условиях:

- Средства материнского капитала и военных сертификатов могут быть направлены в счет оплаты ипотечных займов в ВТБ.

- Размер первоначального капитала составляет обычно от 10-20% от стоимости приобретаемого объекта (в зависимости от выбранной программы и статуса клиента).

- Рассмотрение заявок занимает 4-5 рабочих дней. После одобрения положительное решение актуально на протяжении 122 дней. Этот период уходит на подбор объекта недвижимости и проведение сделки.

- Несмотря на наличие специальных условий, стандартная ставка по ипотеке в ВТБ стартует от 8,4%.

- Любой объект залоговой недвижимости обязательно должен быть застрахован на протяжении всего периода кредитования. Предлагается также страхование жизни и здоровья. Оно добровольное, но при его наличии можно получить скидку по процентной ставке.

- Допускается досрочное и частично-досрочное погашение ипотечных кредитов. Для этого не предусмотрено ни комиссий, ни ограничений. Все, что нужно клиенту — это предварительно позвонить в колл-центр.

Важно! Ипотечные кредиты в ВТБ предоставляются исключительно в российской валюте — в рублях. Валютные программы отсутствуют.

Какие еще есть нюансы и условия частичного досрочного погашения ипотеки от ВТБ

Если к моменту подачи заявки существует задолженность по ипотеке, сначала надо закрыть ее, иначе банк сам закроет просрочку вашими средствами из той суммы, которая предназначается для частичного погашения.

Вносить досрочный платеж лучше в день, назначенный для оплаты по графику. Тогда не придется платить с этой суммы проценты, в любой другой день придётся их выплатить за все дни после последнего платежа по графику.

Частично досрочное погашение ипотеки в ВТБ можно производить многократно, но не чаще, чем раз в месяц. После каждого такого погашения банк должен сделать перерасчет и предъявить новый график платежей клиенту.

Существует два варианта ЧДП, рассмотрим преимущества и недостатки каждого подробнее.

О досрочном погашении в Сбербанке

Некоторые заемщики стремятся выкупить свое жилье из кредитного залога как можно раньше, – это обусловлено нестабильной экономической ситуацией в стране и постоянным страхом нарушить график ипотечных выплат.

Условия частичного досрочного погашения ипотеки

На сегодняшний день в Сбербанке нет ограничений по внесению частичных платежей, а также нет и определенной суммы минимального платежа. При занесении платежа досрочно требуется, чтобы на счету заемщика находилось достаточное количество финансов. Нужную сумму следует предварительно перевести на карточку или внести их через терминал. Затем написать заявление в Сбербанк о погашении долга досрочно, или списать необходимую сумму через банковский терминал.

При внесении денег в банковском отделении лучше всего в заявлении попросить, чтобы данную сумму включили в ежемесячный график внесения платежей. Тогда вам сделают расчет досрочного погашения, и этот платеж будет списан, а в следующую дату будет записан уже уменьшенный платеж.

досрочное погашение ипотеки в сбербанке можно осуществить без обращения в банк в личном кабинете Сбербанк онлайн. Чтобы эта функция была доступна, необходимо обратиться в отделение банка и подключить её через администратора.

частично досрочное погашение Сбербанке доступно только с возможностью сокращения ежемесячного платежа. Сократить срок действующей ипотеки после досрочного погашения невозможно. Наш ипотечный калькулятор с досрочным погашением, что позволяет вам сделать два вида расчета:

- Разовое погашение или по конкретной дате построит график платежей с учетом разовых досрочных платежей по ипотеке в нужные даты.

- Ежемесячное на определенную сумму. Позволит построить график с учетом ежемесячного перечисления определенной дополнительной суммы к платежу по графику.

Полное погашение ипотеки

Данный вид погашения долгов снимает с заемщика обязательства по ипотеке, а с его жилья также снимаются все ограничения, и оно переходит в собственность заемщика. Для полного погашения займа до срока следует:

- Позвонить в банк или лично прийти в отделение для уточнения оставшейся по кредиту суммы.

- Нужная сумма переводится на указанный счет. Выплаты лучше делать не через онлайн-сервисы, а лично в Сбербанке, – это форсирует процесс зачисления денег заемщика.

- Взять у работников банка справку о выполнении обязательств по кредиту и отсутствии у них претензий по кредитной задолженности.

- После этого заемщику следует прервать договорные обязательства со Сбербанком.

- Затем нужно закрыть счет ипотеки, чтобы вам не начисляли платеж и за его обслуживание и ведение документации.

- Снять с вашего жилья ограничения и закрыть страховку, составленную при оформлении договора страхования.

Более подробно ипотека Сбербанка разобрана в отдельном посте. Чтобы узнать, какие документы нужны для ипотеки в Сбербанке, перейдите в другой пост.

Ждем ваши вопросы по работе калькулятора. Будем признательны за оценку его работы и репост в социальных сетях.

Ищем выгодный вариант ЧДП

После внесения некоторой суммы в счет досрочного погашения остаток задолженности по ипотеке становится меньше. И здесь возникает вопрос – как выплачивать ипотеку дальше.

Законодательством предусмотрены следующие варианты дальнейших выплат долга после совершенного частичного погашения ЧДП:

- уменьшение срока выплаты ипотечного кредита при сохранении прежней суммы ежемесячных выплат;

- сохранение прежнего срока выплаты с уменьшением ежемесячных платежей.

Каждый заемщик выбирает, когда выгоднее досрочно гасить ипотеку в ВТБ. Рассмотрим плюсы и минусы обоих вариантов.

Преимущества ЧДП с понижением ежемесячной суммы:

- снижается финансовая нагрузка на семью, высвобождаются деньги для других целей;

- интересная возможность – положить эти деньги в банк в виде вклада, а проценты с него направлять на погашение ипотеки.

Преимущества 2-го варианта наблюдаются при сокращении сроков кредита – экономия будет больше, чем в первом варианте.

Какой вариант погашения стоит выбирать при аннуитетном типе платежей:

- если финансовое положение стабильно сейчас и в перспективе, можно выбирать любой вариант;

- есть риск ухудшения финансового положения – лучше выбирать уменьшение ежемесячного платежа.

Что делать, если у вас ипотека с дифференцированными платежами? В этом случае ДП надо проводить в первые лет пять, но уменьшение платежа мало что даст. А вот сокращение срока кредитования позволит хорошо сэкономить.

Закрываем ипотеку полностью

Наличие у заемщика достаточных средств для полного погашения ипотеки во внеплановом порядке позволит снять с себя бремя ипотеки, получить в полное стопроцентное владение свою недвижимость. Это лучший вариант, он предполагает закрытие ипотечного договора полностью.

Строгие правила регламентируют и эту банковскую операцию.

Опишем все этапы полного досрочного погашения ипотеки от ВТБ:

- для этого подаётся заявление с указанием даты внесения средств (за сутки до оплаты минимум), в нем необходимо указать, что остаток кредита будет погашен полностью;

- оплачивается рассчитанная банком полная сумма остатка;

- далее следует закрыть ипотеку досрочно в ВТБ. Надо получить от банка справку о полном погашении кредита и об отсутствии у банка претензий к заемщику (ответ из банка должен быть в срок до 14 дней);

- для получения такой справки надо подать заявление, в котором необходимо потребовать закрытие (аннулирование) счета, договора и карты, возврата клиенту закладной;

- сотрудник банка должен при заемщике привести в негодность пластиковую карту, нарушив магнитную ленту на ней;

- получив из банка справку, оплатив госпошлину, можно с документами обратиться в Росреестр или МФЦ для снятия обременения с данной недвижимости (срок выполнения 5 дней).

Рекомендуемая статья: Ипотека для сотрудников МВД

Калькулятор ипотеки ВТБ 24 с досрочным погашением (сокращение срока кредита)

Rating: 5.0/5. From 7 votes.

Please wait…

Voting is currently disabled, data maintenance in progress.

Ипотечный калькулятор ВТБ 24 на сайте позволяет рассчитать платеж по ипотеке в режиме онлайн, а также учесть досрочное погашение ипотеки в ВТБ-24 с сохранением результатов в Excel.

Калькулятор используется как для расчетов ипотеки на первичном рынке, так и для жилья со вторичного рынка. В качестве первоначального взноса по ипотеке возможно указать материнский капитал.

Далее, сам калькулятор и правила досрочного погашения в банке.

Калькулятор:

Возможно использовать расчет Excel прямо на сайте либо . Подстановка параметров осуществляется в желтые поля (изменяемые ячейки). Расчет графика осуществляется по методу аннуитетных платежей на основе указаний ЦБ России. Модель позволяет планировать досрочное погашение ипотеки с сокращением срока выплаты.

Калькулятор досрочного погашения ипотеки ВТБ 24

Вы можете скачать расчетную модель в формате MS Excel нажатием на

Модель позволяет планировать досрочное погашение ипотеки с сохранением одинаковой суммы ежемесячного платежа (аннуитета), но с сокращением срока кредита. Такая методика погашения сейчас применяется в ВТБ 24 и некоторых других банках по желанию клиента. Альтернативный метод расчета с досрочным погашением предполагает сокращение ежемесячного платежа — модель погашения ипотеки Сбербанка России.

Данный метод погашения доступен также для клиентов банка ВТБ 24 — здесь выбор остается за клиентами (в отличие от Сбербанка, где есть только одна схема). Модель Сбербанка может быть использована для расчета, т.к. она базируется на методике Банка России.

Делая полное досрочное погашение, прочитайте обзор практики про возможность вернуть часть уплаченных процентов по кредиту.

Может ли банк брать комиссию за досрочное погашение ипотеки?

Вступление в силу ФЗ «Об ипотеке (залоге недвижимости)» от 16.07.1998 N 102-ФЗ сделало рынок ипотечного кредитования более клиентоориентированным.

Если ранее банк, предоставивший заемщику ипотечный кредит, был вправе отказать в возможности досрочного погашения (или даже ввести штрафные санкции за таковое), то после принятия закона все, что требуется от заемщика, желающего погасить весь кредит (или его часть) досрочно — это предупредить банк за 30 дней до планируемого перевода денежных средств.

Если вы хотите узнать, какие договоры по страхованию залога и жизни при ипотеке обязательны, читайте нашу статью

Законом установлен и максимальный срок, за который необходимо написать заявление — 30 дней. Причем банк может изменить этот срок в меньшую сторону. Очевидно, банки не были в восторге от происходящего, ведь досрочное погашение даже части долга приводит к несоответствию запланированной и фактической прибыли по кредиту.

Некоторые из банков, лишившихся части своих доходов, прибегли к крайней мере — введению дополнительных комиссий за досрочное погашение. Начисление подобных комиссий неправомерно, но заемщикам в некоторых случаях приходится прибегать к помощи профессиональных юристов для возврата личных средств, незаконно полученных банком. Следует сразу подчеркнуть, что подобная практика не относится к ВТБ 24.

Какие бывают схемы платежей по ипотеке?

На сегодняшний день банки предлагают две схемы платежей по ипотечным кредитам — дифференцированную и аннуитетную.

- Дифференцированная схема, как следует из самого ее названия, предполагает, что сумма выплат меняется, уменьшаясь от месяца к месяцу. Платеж по дифференцированной схеме состоит из двух частей — части, идущей на погашение основного тела задолженности и части, которая идет на покрытие начисленных по кредиту процентов. При этом погашение основного долга осуществляется равномерно – каждый месяц гасится равная часть тела кредита, что в итоге приводит к высокой нагрузке на заемщика в первой половине срока, когда высоки процентные платежи.

- Аннуитетная схема — это искусственный расчет суммы погашения таким образом, чтобы заемщик каждый месяц вносил одинаковую сумму, вплоть до полного погашения тела долга с процентами. При этом в самом начале срока для компенсации оплаты высоких процентных платежей на сумму долга клиент погашает само тело кредита очень минимально, и лишь в конце срока он начинает погашать основной долг более активно.

Очевидно, что частичное досрочное погашение ипотечного кредита приводит к пересчету ранее фиксированного размера ежемесячной выплаты или корректировке срока.

Досрочное погашение ипотеки в банке ВТБ 24

Банк ВТБ 24 точно исполняет прописанные в Федеральном законе «Об ипотеке» требования к банкам. Заемщик может пользоваться законным правом досрочно погасить ипотечный кредит — как полностью, так и частично.

Важно: срок, за который необходимо уведомить банк о намерении досрочно погасить долг — 15 дней. При этом банком устанавливается минимальный платеж в размере 15 тысяч рублей.

Выполнить досрочное погашение ипотеки ВТБ 24 можно следующими способами:

- Лично внести денежные средства через кассу банка.

- Отправить деньги посредством онлайн-банка «Телебанк».

- Воспользоваться банкоматом ВТБ 24, оснащенным функцией приема наличных денег.

- Воспользоваться .

- Через банкомат, с помощью банковской карты, с которой будут списаны денежные средства.

Как оформляется заявление на досрочное погашение ипотечного кредита

Разные банки представляют различные требования к формату уведомления о намерении сделать досрочное погашение. Некоторые банки, включая Сбербанк, предлагают составить и отправить заявление через Интернет-банк.

До недавних пор банк «ВТБ 24» принимал подобные заявления исключительно в письменном виде. Некоторое время назад банк анонсировал возможность уведомления по телефону. Согласно приведенным на официальном сайте банка данным, заявление-обязательство о полном или частичном досрочном погашении должно, в числе прочего, включать информацию о сумме досрочного платежа (без учета начисленных процентов), кроме того, оно должно быть подано не позднее, чем за один день до наступления следующего платежного периода.

Прочитать про перекредитование ипотеки в банке ВТБ можно в нашей статье

Частичное досрочное погашение — сокращать срок или сумму кредита?

В заявлении о частичном досрочном погашении заемщик может указать, каким образом желает изменить схему погашения кредита.

Банки предусматривают два варианта.

- Сокращение срока кредита.

- Уменьшение суммы ежемесячного платежа.

Оба варианта имеют как преимущества, так и недостатки. Калькулятор ипотеки ВТБ 24, предлагаемый банком на официальном сайте, не предусматривает возможности пересчета платежей при частичном досрочном погашении.

Если выбран аннуитетный способ погашения кредита, то, очевидно, выгода напрямую связана с количеством средств, уже ушедших на погашение кредита.

- Если вы решили прибегнуть к досрочному погашению спустя, скажем, 10 лет после оформления ипотеки, то практически все проценты уже выплачены. И в таком случае выгоднее будет уменьшить размер ежемесячного платежа, тем самым уменьшив финансовую обремененность.

- Если же банк еще не успел «взять свое» по начисленным процентам — то снижение срока выплат во всех случаях будет выгоднее, поскольку вы уменьшаете период кредитования.

Но универсального совета дать нельзя — стоит учитывать насколько значителен для вас платеж по ипотеке и насколько стабильна ваша работа.

Скажем, если вы в настоящий момент хорошо зарабатываете, но у вас есть сомнения в том, что ситуация не изменится — разумнее сперва снизить ежемесячный платеж до комфортного уровня, после чего уже прибегать к пересчету срока кредита.

Мы рекомендуем проводить расчет ипотеки ВТБ 24, изначально принимая во внимание, что платеж по ипотеке не должен слишком значительно бить по семейному бюджету.

Некоторые нюансы досрочного погашения ипотеки в ВТБ 24

Изменение даты ежемесячного платежа по ипотеке в ВТБ 24

Для изменения календарной даты ежемесячного платежа необходимо написать письменное заявление в отделении банка. Но обращаем ваше внимание на то, что у клиентов банка ВТБ 24 периодически возникают недовольства временем, которое может занять данная процедура. Поэтому рекомендуем заблаговременно озаботиться сменой даты платежа, получить новый согласованный сторонами график платежей.

Получение графика платежей после частичного досрочного погашения

После получения банком дополнительных средств в счет частичного досрочного погашения ипотеки производится перерасчет, по итогам которого менеджер банка предлагает возможные варианты дальнейших выплат. После согласования новый график платежей вступает в силу.

Льготные программы ипотечного кредитования ВТБ 24

Банк ВТБ 24 участвует во всех государственных жилищных программах и принимает любые сертификаты (под материнский капитал, по военной ипотеке) на приобретение недвижимости.

Важно учесть, что ряд заемщиков выражал недовольство тем, что материнский капитал не может быть использован для уменьшения срока кредитования. Зато ставка по ипотечному кредиту для молодой семьи составит всего 11%, максимальная сумма ограничена 8 млн. рублей.

Прочитать об использовании маткапитала в качестве первоначального взноса по ипотеке

Порядок снятия обременения с квартиры

После выплаты всего ипотечного кредита потребуется провести ряд процедур, следствием которых станет освобождение недвижимости от обременения. Для этого вам понадобятся:

- Справка о полном погашении кредита.

- Оригиналы и копии паспортов собственников.

- Заверенное сотрудниками банка заявление о снятии ограничений.

- Кредитный договор.

- Закладная с отметкой о погашении.

- Свидетельство о праве собственности (теперь не обязательно, т.к. заменено выпиской).

- Подтверждение оплаты госпошлины

- Договор купли-продажи.

Собранные документы необходимо предоставить в Росреестр (через МФЦ), а через пять дней забрать документ, подтверждающий факт снятия с квартиры обременения.

Кстати, подать заявление можно также через сайт Росреестра, при наличии электронной цифровой подписи, которая приобретается в МФЦ

Поздравляем, теперь вы — полноправный собственник приобретенного жилья!

Это может быть полезным:

- Калькулятор ипотеки Россельхозбанка с досрочным погашением

- Обманутые дольщики и новые механизмы защиты по закону 214-ФЗ

- Реструктуризация ипотеки в Сбербанке. Работает ли программа для неудачных заемщиков у госбанка?

- Сложные случаи продажи доли в квартире: несовершеннолетние собственники, ипотечная квартира, нет согласия других собственников

- Подать заявку на ипотеку во все основные банки одновременно и онлайн

Пытаемся вернуть часть процентов и страховки

В случае досрочного погашения кредита банк обязан вернуть часть процентов, взятых у заёмщика. Но банку это невыгодно, и вряд ли его сотрудники подскажут это клиенту.

Когда заключается ипотечный договор, в первую очередь, банк обычно списывает свои проценты и только потом начинает списывать сумму основного долга. В результате где-то в середине срока кредитования все свои проценты банк уже взял с клиента (за весь срок ипотеки и со всей суммы). А досрочное погашение уменьшает срок ипотеки, и клиент может подать заявление о возврате процентов (основание — ).

Если банк в этом откажет, придется собирать документы и подавать иск в суд. Обычно суд решает такие дела в пользу заемщика, так что не стоит терять надежды. Аналогично решается вопрос с возвратом части страховки.

Гашение ДП материнским капиталом

Один из актуальных вопросов – можно ли погасить ипотеку досрочно в ВТБ, используя материнский капитал. Да, он может быть источником средств для досрочного погашения (). Его использование необходимо согласовать с пенсионным фондом. Для этого в ПФ следует предоставить справку об остатке долга по кредиту.

Если ПФ одобрит использование маткапитала в этих целях, то средства перечисляют на счет заемщика. Разрешается использовать эти средства только для погашения основного долга и процентов, но запрещено использовать для оплаты пени, штрафов и неустоек.

Важно. Если в ипотеке задействован материнский капитал, по закону надо обязательно выделять доли в этой недвижимости для детей и второго супруга после снятия обременения. Нотариус оформит разделение долей, далее этот документ должен быть зарегистрирован через МФЦ, например.

Гашение ДП онлайн

Многие банки имеют онлайн-сервисы для своих продуктов, ВТБ не исключение. Удобный сервис ВТБ-онлайн позволяет клиентам совершать все необходимые банковские операции. Каждый клиент может зайти на сайт, зарегистрироваться и работать в своем личном кабинете.

В нем можно получить любую информацию по текущим кредитам, подать заявление, совершить платеж, контролировать все операции. Досрочно гасить ипотеку в ВТБ онлайн удобно в личном кабинете, следует заполнить специальную форму заявления в разделе по досрочному погашению. Предварительно можно сделать необходимые расчеты и посмотреть новый график платежей, указать вариант частичного погашения (уменьшение срока или ежемесячного платежа) и произвести в назначенный день само погашение без всяких комиссий.

Конечно, погашение можно произвести традиционными способами – через кассу, банкомат, почту, но все более популярными становятся онлайн платежи и другие операции. Недалеко то время, когда через банк онлайн будут проходить все операции, так заявляет сам банк.

Досрочное погашение ипотеки в ВТБ онлайн возможно как на сайте онлайн-ВТБ, так и в мобильном приложении, скачанном на смартфон. С его помощью легко совершать платежи, контролировать поступление и списание средств, получать информацию по кредиту и новости банка на своем телефоне.

Использование ипотечного калькулятора

Ипотечный калькулятор — это инструмент, с помощью которого клиент может заблаговременно рассчитать размер ежемесячных платежей и полную стоимость долга. Калькулятор можно найти на официальном сайте банка ВТБ. Можно воспользоваться им совершенно бесплатно.

Использование ипотечного калькулятора максимально простое. В специальную форму вводится стоимость приобретаемого объекта, процентная ставка и срок кредитования. Система сама сделает необходимые расчеты и выведет ежемесячный платеж и конечную стоимость. Также будет указан доход, необходимый для конкретного кредитного продукта.

Рассчитываем ДП на калькуляторе ВТБ самостоятельно

Рассчитать на калькуляторе онлайн досрочное погашение ипотеки в ВТБ не получится, но можно сделать предварительный расчет ДП следующим образом:

- сумма полного погашения = ближайший ежемесячный платеж + остаток долга в ближайший ежемесячный платеж;

- сумма частичного погашения = ближайший ежемесячный платеж + сумма, которую вы готовы внести в качестве частичного погашения.

После этого рассчитывают на калькуляторе частичное досрочное погашение ипотеки в ВТБ. После досрочного погашения, то есть фактического внесения платежа, точный график сможет предоставить только работник банка.

Рекомендуемая статья: Как рассчитать ипотеку в Почта-банке на калькуляторе онлайн

Обсуждаем ДП на форумах

Отзывы о досрочном погашении ипотеки в ВТБ на форумах, как всегда, разные – кому как повезло.

Положительно отзываются о возможности использовать материнский капитал, это дает экономию на банковских процентах. Отмечают удобный калькулятор, сервис банка онлайн. Все считают, что при любом варианте жилищного кредита лучше гасить ипотеку досрочно в ВТБ и экономить семейный бюджет.

Крупная дискуссия ведется везде на тему банковских процентов с ЧДП. Банк уверяет, что сумма ЧДП вся идет на погашение только основного долга (тела кредита). А форумчане сообщают, что частью этой суммы банк закрывает проценты и объясняет это тем, что позже (в ближайший ежемесячный платёж) будет перерасчет процентов. Зачем так делается? Выгода банка очевидна. Возьмём условные средние цифры.

Если 50 человек оформляют ЧДП, и банк спишет у каждого по 20 000 рублей на проценты, то это уже миллион рублей. Банку невыгодно ждать ближайшего ежемесячного платежа, если можно на 2-3 недели раньше получить доход.

Вот и все хитрости.

Как рассчитать график платежей по ипотеке в Сбербанке

График платежей по ипотеке, выданной Сбербанком, обычно находится на руках у клиента. Если он утерян, заем гасится быстрее, рассчитать планируемые выплаты можно самостоятельно или посмотреть в Сбербанк Онлайн.

Плановый график необходим, чтобы понимать, какая часть платежа уходит на погашение основного долга, а какая на проценты. Чтобы узнать, как платить ипотеку Сбербанка, и распечатать точный график платежей по ней, нужно посетить его отделение с паспортом или зайти в личный кабинет на официальном сайте.

Советы опытных заемщиков

Халатное отношение к правилам досрочного погашения ипотеки в ВТБ, различные ошибки могут привести клиента к потере значительных денег.

Предлагаем советы, которые помогут избежать роковых ошибок:

- занимаясь оформлением ДП, не забывайте про предстоящий ежемесячный платеж. Если на него не хватит денег, банк направит на закрытие ежемесячного платежа часть суммы ДП и досрочного погашения не произойдет;

- ЧДП выгодно, если сумма его будет больше ежемесячного платежа, а также дата погашения совпадет с датой очередного платежа;

- более выгодный вариант ДП – это снижение срока выплаты кредита, так как сумма банковских процентов будет меньше;

- не стоит копить большую сумму для ДП, так как время работает против клиента. Любые свободные суммы надо отправлять на погашение сразу, особенно при аннуитетных платежах;

- обеспечьте себя финансовой подушкой, то есть запасными средствами, на любые возможные форс-мажорные обстоятельства. Лучше всего, если у вас будет сумма размером в несколько ежемесячных платежей.

Если платить только плановые платежи по графику, вы отдадите банку гораздо больше денег в виде процентов, чем их сумма при досрочном погашении.

Ошибки, которых могло не быть

К большому разочарованию и потере значительной суммы денежных средств может привести несоблюдение порядка досрочного погашения ипотеки в ВТБ, а также:

- недостаточное знание собственного ипотечного договора;

- неправильный выбор варианта ЧДП;

- игнорирование задолженности по кредиту (вместе со штрафными санкциями);

- отсутствие контроля за операциями и выплатами, а также за соблюдением всей процедуры полного погашения ипотеки.

Как происходит досрочное погашение ипотеки в Сбербанке – пошаговая инструкция

Процесс досрочного погашения задолженности в Сбербанке не отличается от того, что требуется от клиентов в других заведениях в 2021 году.

Заёмщикам придётся:

- подать заявление с указанием точной даты и суммы платежа;

- внести в указанный день деньги;

- дождаться перерасчёта долга и получения нового графика платежей.

Чуть сложнее обстоит ситуация при использовании для оплаты материнского капитала. Сложность заключается в том, что деньги на кредитный счёт зачисляются не должником, а государственными органами, контролирующими распоряжение материнским капиталом. То есть, назвать точную дату зачисления заранее практически невозможно, поэтому стоит своевременно обратиться за помощью к сотрудникам Сбербанка и следовать их рекомендациям и инструкциям.

Отдельного внимания заслуживают ситуации, когда должники не могут выполнить взятые на себя обязательства по внесению дополнительной суммы. В подобных случаях нужно подать второе заявление, с сообщением об отзыве первого и отказе от досрочного погашения.

Какие сроки досрочного погашения в Сбербанке

Выше уже говорилось о важности подачи заявления с оповещением о желании увеличить платёж или сделать дополнительный взнос. Он должен быть отправлен за 15 суток до оплаты. Отозвать заявку разрешается в любой момент до дня пополнения счёта.

Отдельного внимания заслуживает способ подачи заявления. Заёмщики способны подать как письменную заявку, так и просто позвонить в контактный центр. Но предпочтительнее первый вариант, поскольку он гарантирует, что заявление не затеряется и будет получено менеджером.

К сказанному нужно добавить, что отклонить заявку банк не может.

Пересчёт процентов в Сбербанке

Существует 2 основных способа пересчёта процентов:

- уменьшение суммы ежемесячных взносов;

- сокращение срока закрытия задолженности.

При аннуитетных платежах выгоднее второй вариант, поскольку он позволяет снизить объём переплаты. Из общей суммы долга вычитаются проценты за последние месяцы. Но важно подчеркнуть, что иногда подобный вариант запрещается условиями кредитного договора, поэтому следует заранее ознакомиться с текстом соглашения, чтобы позднее не сталкиваться с неприятными неожиданностями.

При дифференцированных платежах выгода достигается благодаря уменьшению суммы задолженности, поэтому принципиальной разницы между каждым способом перерасчёта не будет.

Минимальный размер оплаты

Никаких ограничений размера платежа не предусмотрено. Заёмщикам доступно внесение как небольшого платежа, так и существенного взноса, способного полностью закрыть долг. Но важно учитывать, что подача заявления и оповещение банка о появившихся намерениях делает бессмысленными небольшие платежи, поскольку сложностей с оплатой оказывается больше, чем выгоды.

Зато могут оказаться удобным округления очередного взноса по графику до круглого значения (до тысячи или 500 рублей). Это упростит подсчёты и избавит от необходимости разменивать деньги, если платёж производится наличными через банкомат.