опубликовано: 02.08.2018

У ООО в собственности офисное здание. У данного ООО 1 учредитель физ. лицо. Этот учредитель является пенсионером. В связи с тем, что кадастровую стоимость подняли в 10 раз, учредитель хочет найти способ снизить налог на недвижимое имущество, который уплачивается с кадастровой стоимости. ООО применяет обычную систему налогообложения.

Нужно предложить варианты уменьшения налога, если такие варианты в принципе существуют. Юрист клиента предоставил консультацию, которую из которой следует, что ИП на УСН не должна платить налог на имущество. Необходимо оценить правомерность таких выводов.

Каковы преимущества для учредителя при регистрации в качестве ИП или оформления недвижимости на себя лично, как на физ. лицо?

Плательщиками налога на имущество являются организации, у которых есть имущество, признаваемое объектом налогообложения (п. 1 ст. 373 НК РФ). Недвижимость российских и иностранных организаций облагается налогом на имущество на основании ст. 374 НК РФ, п. 5 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н.

Вас может заинтересовать: Подготовка правового заключения по вопросам налогообложения.

Как снизить налог на недвижимое имущество?

Фактически существует два способа уменьшения налога на недвижимость при владении офисным зданием

- Исключение объекта из перечня;

- Оспаривание кадастровой стоимости объекта.

Вероятнее всего, первый способ не подойдет, поскольку отсутствуют основания для исключения объекта из перечня (объект является коммерческой недвижимостью и обладает всеми необходимыми критериями, для включения в такой перечень).

При реализации первого способа можно рассчитывать на положительное решение, если вид разрешенного использования земельного участка не предполагает размещение объектов коммерческой недвижимости и фактически данное здание не используется для указанных целей.

Второй способ может быть успешно реализован только в том случае, если кадастровая стоимость значительно превышает рыночную стоимость объекта. На данный момент рыночная стоимость здания определяется в размере 1 056 120 150 рублей по результатам оценки от 01.01.2016 г. Соответственно, кадастровая стоимость части здания определяется пропорционально площади, которая занимает такая часть по отношению ко всему зданию.

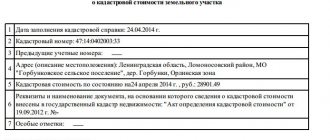

Кадастровая стоимость сперва должна оспариваться в досудебном порядке, а при отрицательном результате оспаривания – в судебном. Для досудебного оспаривания необходимо обратиться в комиссию по рассмотрению споров о результатах определения кадастровой стоимости. В комиссию вместе с заявлением представляются правоустанавливающие документы на недвижимость, отчет о рыночной оценке, выписку из ЕГРН. Срок рассмотрения заявления 30 дней.

Возможно, вас заинтересует: Снижение кадастровой стоимости недвижимости.

Снижение налогов на недвижимость скрыто в законе: что нужно знать каждому предпринимателю?

Первые шаги в снижении имущественных налогов

Руководители компаний и предприятий всегда держат руку на пульсе налогообложения и заботятся о его справедливости. В частности, это касается налогов на недвижимое имущество и землю: здания, строения, сооружения, помещения и земельные участки, используемые бизнесом в своей деятельности. В данной колонке мы рассмотрим налоги, уплачиваемые бизнесом с объектов недвижимости: налог на имущество организаций (гл. 30 НК РФ) и земельный налог (гл. 31 НК РФ).

Чтобы начать процесс снижения имущественных налогов, предприниматель должен разобраться в налоговом глоссарии – поможем в этом.

- Главные составляющие формулы расчета налогов:

- объекты налогообложения;

- кадастровая стоимость объектов недвижимости;

- налоговые ставки;

- налоговые льготы.

Говоря про определение вышеуказанных понятий, надо понимать их территориальное законодательное разделение. И если правила определения кадастровой стоимости одинаковы для всех объектов недвижимости на всей территории страны, то, к примеру, налог на имущество организаций является региональным, а земельный – налогом местным. Отсюда – различие ставок и льгот. Они могут устанавливаться как на федеральном уровне, так и на региональном и (или) муниципальном.

Объекты налогообложения

Про объекты налогообложения можно написать диссертацию. Есть множество исключений из объектов налогообложения и по налогу на имущество, и по земельному налогу. Для упрощения задачи в данной колонке рассматриваем только ту недвижимость, которая не освобождена от налогов и в качестве налогооблагаемой базы имеет кадастровую стоимость.

Кадастровая стоимость объектов недвижимости, и как она снижает налоги

Для уменьшения налога в первую очередь надо обратить внимание на кадастровую стоимость объектов недвижимости.

На данный момент большинство объектов недвижимости облагаются налогом, исходя именно из кадастровой стоимости. А читая между строк Федеральный закон от 3 июля 2021 г. № 237-ФЗ «О государственной кадастровой оценке» (далее – Закон о ГКО), можно сказать, что с 2024 года мы полностью перейдем к налогообложению недвижимости от ее кадастровой стоимости.

Законодательство предусматривает пути снижения кадастровой стоимости. Один из них – ее установление в размере рыночной.

Порядок простой: владелец объекта недвижимости заказывает у оценщика подобный отчет и затем подтверждает его защитой в суде или специальной комиссии.

Однако, необходимо знать некоторые негативные нюансы при таком способе снижения кадастровой стоимости.

Первое. Согласно требованиям нового законодательства о государственной кадастровой оценке, действие замены кадастровой стоимости на рыночную продлится только до следующей государственной кадастровой оценки, которая теперь будет проводиться каждые 2 года в городах федерального значения или каждые 4 года – в остальных субъектах РФ. Дело в том, что согласно ст. 12 Закона о ГКО для проводящих оценку государственных бюджетных учреждений предыдущие судебные решения или решения комиссий об установлении рыночной стоимости вместо кадастровой играют роль лишь источника информации об оцениваемых объектах, но не обязательны. Собственник потратит время, средства и нервы, но эффект продлится лишь до очередной оценки.

Второе. По статистике Росреестра, за последние годы, сформировалась тенденция стагнации удовлетворения требований об исправлении кадастровой стоимости в комиссиях (см. рис. 1).

Судебная система пока чаще встает на сторону заявителей и устанавливает рыночную стоимость вместо кадастровой. Следует при этом учитывать, что упомянутые в статистике решения комиссий и судов относятся в большей степени к оспариванию кадастровой стоимости недвижимости, которая определялась по ранее действовавшему законодательству. По Закону о ГКО еще далеко не все субъекты РФ провели кадастровую оценку – статистику оспаривания можно будет анализировать только через пару лет.

Рис. 1. Количество решений в отношении заявлений, рассмотренных за период с января по октябрь 2021 года

Третье. Установленная в результате государственной кадастровой оценки кадастровая стоимость действует на протяжении всего периода: для городов федерального значения – это два года, для остальных регионов – не менее четырех лет. Но при этом, старт времени действия рыночной стоимости – начало того года, в котором рыночная оценка была проведена, и собственник может вернуть налоги лишь за текущий год. То есть все время действия государственная кадастровая оценка не учитывается.

Четвертое. Для подготовки отчета о рыночной стоимости требуется около месяца. Также, нужно сделать пакет документов в комиссию по оспариванию оценки или в суд, что занимает от 3 до 6 месяцев.

Сроки рассмотрения займут еще месяц, при этом нет никаких гарантий, что решение будет принято быстро и будет вынесено в пользу владельца объекта недвижимости. Так что и здесь есть опасность потратить время и нервы впустую.

Пятое. Государственное бюджетное учреждение, которое проводит государственную кадастровую оценку может самостоятельно заменить кадастровую стоимость на рыночную по предоставленному собственником отчету, но это решение может отменить суд в пользу властных структур, если будет доказано ущемление их интересов, в том числе и в области налогообложения.

Есть еще ряд нюансов. Так, заменить кадастровую стоимость на рыночную может, согласно закону, только владелец объекта недвижимости. Это играет роль при осуществлении приватизации государственных или муниципальных объектов недвижимости, так как стоимость выкупа определяется зачастую, исходя из кадастровой стоимости. Если потенциальные покупатели пытаются заменить кадастровую стоимость на рыночную, то ГБУ откажет в снижении, так как у покупателя еще нет права собственности на объект.

Надо понимать, если владелец пытается установить рыночную стоимость вместо кадастровой, и по отчету она ниже кадастровой, то скорее всего, посчитана эта рыночная стоимость «не совсем корректно» с явным учетом интересов собственника объекта недвижимости. В лучшем случае такой отчет о рыночной стоимости не пройдет ни в комиссии, ни в суде. В худшем – может закончиться уголовным преследованием. К тому же уже появились прецеденты привлечения рыночных оценщиков к уголовной ответственности за установление рыночной стоимости вместо кадастровой. Московские власти усмотрели в данном действии мошенничество (Решение Московского городского суда от 11 сентября 2021 г. по делу № 3а-2241/2018). Резюмируя вышеизложенное, можно с уверенностью констатировать факт, что с введением новых законодательных норм ранее действующий метод замены кадастровой стоимости на рыночную перестает работать.

Что же делать? В законе есть механизм использования метода исправления ошибок, допущенных при проведении государственной кадастровой оценки. Этот метод более эффективен в направлении установления справедливой кадастровой стоимости, и, как следствие, справедливого налогообложения. Подробнее про метод исправления ошибок мы расскажем в следующий раз.

Снижение налоговой ставки

Максимальные базовые ставки, установленные НК РФ: ст. 380 – по налогу на имущество организаций и ст. 394 – по земельному налогу. При этом региональные или местные органы власти могут ставки дифференцировать. И тут на практике часто имеет место человеческий фактор – когда в организации-налогоплательщике не обращают внимание или просто не знают о возможных местных сниженных ставках, и берут официально установленные федеральные.

Надо понимать, что сама налоговая инспекция не придет «в гости» к собственникам с известиями о возможности понизить ставку и с констатацией факта переплаты налогов. Специалисты ФНС России ориентированы на сбор налогов по максимальным, федеральным ставкам и не заинтересованы в оповещении собственников о возможности понижения ставок.

Поэтому владельцам бизнеса и объектов недвижимости нужно быть внимательными в данном направлении, самостоятельно отслеживать применяемые ставки и обращать на эти ставки внимание своих сотрудников. В помощь бизнесу – удобный сервис ФНС РФ «Справочная информация о ставках и льготах по имущественным налогам» .

Как работают льготы

Льготы по налогу на имущество организаций и земельному налогу также предусмотрены в федеральном законодательстве (ст. 381 и ст. 395 НК РФ), так и в региональных и местных нормативах. И их тоже рекомендуем внимательно отслеживать и грамотно применять.

Так, например, Закон Санкт-Петербурга от 14 июля 1995 г. № 81-11 «О налоговых льготах» дает право организациям уменьшить сумму налога на имущество организаций на сумму налога, исчисленного в отношении объекта недвижимого имущества, используемого указанными организациями для нужд культуры и искусства, образования, физической культуры и спорта, здравоохранения и социального обеспечения, рассчитанную пропорционально доле площади объекта, используемой для указанных нужд, в общей площади такого объекта. Довольно ощутимая льгота и по размеру, и по перечню объектов, в отношении которых она может быть применена. Практика же показывает, что многие собственники имущества в Санкт-Петербурге об этой льготе даже не знают.

Приятные бонусы

В этой статье мы рассказали о способах снижения имущественных налогов, которые «скрыты в законе». При этом у профессионалов есть совершенно уникальные кейсы по снижению налогов, которые прямо не предусмотрены налоговым законодательством, но уже успели успешно зарекомендовать себя на практике. О них – в следующей раз.

Управляющий партнер «Митсан Консалтинг» Дмитрий Желнин специально для ГАРАНТ.РУ.

УСН и уменьшение налога на недвижимое имущество:

Из представленной консультации следует, что налогоплательщики, применяющие УСН, освобождены от уплаты налога на имущество физических лиц. При этом в сноске <1> указано, что из данного правила есть исключение для объектов, которые включены в специальный перечень. Речь идет именно о том перечне, о котором говорилось выше.

На странице 3 представленной консультации как раз цитируются положения НК РФ, связанные со включением объектов недвижимости в специальный перечень. Включение объекта в данный перечень означает, что налог для данного объекта должен определяться по кадастровой стоимости.

Таким образом, из данной консультации как раз следует обратное – налог на офисное здание нужно платить, поскольку данное недвижимое имущество включено в специальный перечень. Если бы офисное здание в перечне отсутствовало, то использование УСН позволило бы не платить налог.

Таким образом, смысл в применении УСН отсутствует. На данный момент ставка по налогу на имущество организаций составляет 1,5% от кадастровой стоимости имущества (в 2021 году она составляла 1,4%).

Ставка налога для физических лиц составляет 2,0% для объектов, стоимость которых превышает 300 млн. рублей. Вместе с тем, если объект включен в перечень, то ставка для физических лиц должна составлять 1,4% от кадастровой стоимости недвижимости.

Вас могут заинтересовать: Инвестиции в недвижимость в Москве.

Данные нормы входят в противоречие между собой, поскольку, с одной стороны, если стоимость объекта недвижимости превышает 300 000 рублей, для него должна применяться ставка 2,0%, с другой стороны, данный объект включен в специальный перечень, что предполагает применение ставки 1,4%. Указанные противоречия могут быть устранены за счет обращения к мэру Москвы за соответствующим разъяснением, поскольку данные нормы региональным законодательством (Закон г. Москвы от 19.11.2014 N 51 «О налоге на имущество физических лиц»).

Вероятнее всего, должна применяться ставка 2,0%, поскольку ставка 1,4% указана в пункте «4)», а ставка 2,0 – в пункте «4.1». Следуя логике законодателя, пункт 4.1 имеет специальное правовое регулирование и должен применяться, в том числе и к тем объектам, которые включены в перечень.

Всё на аутсорсинг

Одним из распространенных способов «избавления» от имущества в целях налоговой экономии является его «аутсорсинг». Смысл операции заключается в передаче имущества с баланса организации на баланс другой компании или индивидуальному предпринимателю, который применяет упрощенную систему налогообложения.

Чтобы минимизировать расходы на передачу имущества, стоит осуществить ее через внесение в уставный капитал. В этом случае нужно будет лишь восстановить НДС. Кстати, такой вариант позволит не только сэкономить на налоге на имущество, но и регулярно уменьшать налог на прибыль на сумму арендных платежей. Таким образом, общая прибыль будет переноситься на компанию с более мягким режимом налогообложения.

И самое главное. Все сделки, направленные на оптимизацию налога на имущество, должны иметь внятную экономическую цель, подтвержденную документацией (перепиской и т. п.). В схеме с «упрощенцем» вывод имущества будет объясняться аутсорсингом бизнес-процессов. А должна будет сдавать в аренду недвижимость не только головной компании, но и другим независимым арендаторам (разумеется, после переговоров с независимыми фирмами, а не по указке головной компании).

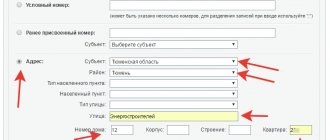

Пользуйтесь калькулятором расчета налога

На странице официального сайта налоговой службы www.nalog.ru есть специальный калькулятор. Чтобы получить предварительный размер суммы налога, необходимо знать кадастровую стоимость недвижимости. Ее можно узнать на сайте Росреестра www.rosreestr.ru. Если вашего объекта нет на сайте Росреестра, то он не оценен, и при расчете налога используется инвентаризационная стоимость. Также в некоторых случаях налоговики используют специальную форму с учетом того, сколько вы платили за прошлый год исходя из инвентаризационной стоимости. Не забывайте перепроверять расчет налога Но так как калькулятор рассчитывает лишь предварительную сумму налога, надежнее перепроверить правильность расчета в налоговой, сделав официальный запрос. Ведь многое зависит и от других обстоятельств (например, есть ли у вас другая недвижимость, были ли в расчетном периоде покупки или продажи квартиры), поэтому точную проверку вы можете сделать только совместно с сотрудником налоговой службы. Бывали случаи, когда после обращения выявлялись ошибки и люди могли заплатить меньше.

Как рассчитывают земельные налоги?

Налог поступает в органы местного самоуправления. Они являются хозяйствующим субъектом, который несет ответственность за территорию определенного региона. Именно поэтому все выплаты определяются в местную казну.

Налоги надо платить в следующих случаях:

- Если есть земельный надел в собственности.

- Имеется право бессрочного использования.

- Пожизненное наследуемое владение.

Все лица, которые попадают в этот список, должны платить 0,3% каждый год. Граждане, которые арендную землю, освобождаются от уплаты. Квитанция с начисленным налогом всегда приходит по месту прописки.

Кого в 2021 году ждет двойной налог на земельный участок

Где заказывают справку о кадастровой стоимости?

Для получения информации необходимо обратиться в местное отделение картографии и кадастра. По запросу населения выдаются справки, где прописана стоимость участка и кадастровая стоимость.

Если заказать справку в Росреестре, то срок ее получения около трех рабочих суток. Иногда случаются задержки. Справку можно заказать в Интернете, ее стоимость 250 рублей, срок получения – до одного дня.

Также можно узнать стоимость по номеру земельного надела либо получить требуемые данные из кадастрового паспорта – находятся на 12 строке, а на 13 расписана удельная стоимость.

Ставка налога

Ставка устанавливается каждым субъектом федерации и каждой административной единицей самостоятельно.

Но налоговое законодательство устанавливает средние значения данному налогообложению:

- 0,1% от цены недвижимости в форме жилых помещений, имущества незавершённого строительства, гаражных сооружений, парковочных мест, сооружений хозяйственных площадью не больше 50 квадратов и иных построек на частных участках, не имеющих коммерческого назначения;

- 2% от цены для объектов, имеющих административное, деловое либо коммерческое значение, а также для любой другой недвижимости, цена которой выше 300 миллионов рублей;

- 0,5% для любых других объектов недвижимости.

Муниципалитеты вправе сами решать, кого освобождать от налога. Местная администрация вправе полностью отменить подобные обязательства граждан, сведя их ставку к нулю. Вместе с тем они уполномочены самостоятельно завышать ставку, но не больше чем втрое установленного федеральным законодательством среднего значения. Федеральное правительство также ограничило права администрации субъектов на повышение налога в границе 20% за год.

Например, в Москве ставка полностью привязана к цене объектов и для разных категорий недвижимости несколько отличается.

Так:

- 0,1% взимается с объектов, цена которых на момент проведения оценки составляла меньше 10 миллионов рублей;

- 0,15% взимается за объекты, которые стоят в промежутке между 10 и 20 миллионами;

- 0,2% взимается с объектов со стоимостью от 20 до 50 миллионов рублей;

- 0,3% для недвижимого имущества, которое стоит от 50 до 300 миллионов рублей;

- 2% на объекты коммерческого значения стоимостью более 300 миллионов;

- 0,5% для прочих категорий недвижимости.

В случае владения жилыми помещениями распространяется автоматическая льгота.

Для жилых помещений при исчислении размера не учитываются:

- 20 квадратов от квартиры;

- 10 квадратов от жилых комнат;

- 50 квадратов от жилого дома.

В некоторой степени, налоговая поблажка даётся каждому собственнику недвижимости.

Однако если не платить начисленные обязательства за квартиру или же если часть обязательств не уплачена, то налогоплательщику будет назначен штраф. По этой причине налоги нужно оплачивать своевременно и полностью.