Плюсы и недостатки ипотечного рефинансирования

Решение всех вопросов, касающихся главного имущества семьи – недвижимости, требует крайне взвешенного подхода. В этом деле нет мелочей. Значительные средства расходуются долго, каждый процент и даже его доля за время погашения выражается солидной суммой.

Помимо очевидной выгоды от снижения годовой ставки, существуют скрытые от непосвященных минусы. В пользу решения «оставить все как есть» тоже имеются аргументы. Люди по своей природе инертны, а внушенные с детства представления об обязательности выполнения взятых обязательств препятствуют стремлению к пользе. Да и будет ли она?

Это – главная причина сомнений. Общеизвестно, что процедура рефинансирования ипотеки связана с затратами и хлопотами. По своей сути она аналогична получению нового кредита под залог приобретаемой недвижимости и даже сложнее. При смене банка нужно не только предоставить материальное обеспечение, но и «забрать» ипотеку у прежнего кредитора. А вдруг он будет возражать и препятствовать?

Второй момент: насколько оправданы расходы? А они будут, причем не только разовые. Страхование имущества, здоровья и жизни нужно оплачивать ежегодно. И время тоже тратится, а оно имеет денежное выражение. Если вся экономия за 12 месяцев равна недельному заработку, то зачем огород городить?

Эти рассуждения справедливы. Но экономика не терпит эмоций, ей подавай цифры и расчеты.

Когда ипотечное рефинансирование приносит реальную выгоду?

Перекредитование бывает внутренним и внешним. Процедура упрощается, если вопрос решается на месте. Клиент вправе выразить пожелание об улучшении условий погашения кредита в собственном ипотечном банке. Сторонние клиенты, чью платежеспособность еще нужно проверить на практике, получают займы по меньшей ставке, а человек, исправно выполняющий обязательства, вынужден платить больше.

Возможно, банк пойдет на уступки. Вступая в коммерческие отношения, каждый из участников стремится к соблюдению своих интересов. Возможно, будет предложен не самый низкий процент с учетом неизбежных расходов, которые влечет рефинансирование ипотечных кредитов других банков. Если удастся достичь взаимного согласия, вопрос можно считать закрытым. В противном случае клиент начинает искать лучшие предложения, и обычно их находит.

Цель состоит в оценке выгодности ипотечного рефинансирования. Она определяется по формуле:

Где:

- ВИР – выгода от рефинансирования;

- СЗ – сумма остаточной задолженности;

- С1 – ставка рефинансирования ипотеки;

- С2 – ставка действующего ипотечного договора;

- N – количество месяцев, составляющих остаточный срок кредитования;

- СПК – сумма погашенной части кредита;

- СТ1 – сумма годовой страховки по действующим условиям;

- СТ2 – сумма годовой страховки в новом банке;

- СИ – сумма сопутствующих издержек;

- Сп – повышенная ставка, действующая в период переоформления залога.

Формула требует пояснений. Во-первых, расходы на страховку определяются по числу календарных лет выплачивания ипотеки. Даже если в январе произойдет полное погашение обязательств, ее все равно придется оплатить за весь год.

Во-вторых, цифра «4», наверняка вызвавшая вопрос, означает количество «переходных» месяцев, когда закладная на залоговую недвижимость еще не передана новому банку-кредитору. Все это время кредит проходит как необеспеченный, а потому на него действует повышенная ставка (как правило, большая обещанной на 2-3%). Возможно, залог удастся переоформить быстрее, но для предварительных расчетов лучше использовать пессимистический срок.

В-третьих, страховка по новым условиям может оказаться дороже, и тогда уменьшится сумма экономии.

Деление на 100% переводит процентное выражение ставок в доли от единицы, что необходимо для расчетов.

Теперь о разовых затратах, существенно определяющих, насколько выгодное рефинансирование ипотеки в банке, предлагающих данные условия. Они представлены следующими статьями расходов для средней двухкомнатной квартиры от застройщика:

- Экспертная независимая оценка объекта недвижимости – 3,5 тыс. руб.

- Справки и нотариальное оформление – 1,5 тыс. руб.

- Госпошлина — 1 тыс. руб.

- Дополнительные непредвиденные издержки – 1 тыс. руб.

Итого величину сопутствующих издержек (в формуле – СИ) можно приблизительно заменить семеркой.

Трудоемкость определения выгодности ипотечного перекредитования можно снизить, если воспользоваться кредитным калькулятором. Он рассчитывает всю левую часть формулы, а пользователю остается лишь самостоятельно отнять разницу расходов на страховку, сопутствующие издержки и потери за время действия повышенной ставки, к которым следует относиться как к неизбежным.

Формула приобретает упрощенный вид:

Где:

- ВИР – выгода от перекредитования;

- А – выгода, полученная в результате расчетов на калькуляторе рефинансирования;

- СИ – сумма сопутствующих издержек;

- СЗ – сумма остаточной задолженности;

- Сп – повышенная ставка, действующая в период переоформления залога;

- С2 – ставка действующего ипотечного договора;

- N – количество месяцев, составляющих остаточный срок кредитования.

Для введения в поле ставки рефинансирования по новому ипотечному кредиту ее следует уточнить у менеджера банка.

Почему банки, выдавшие кредит, соглашаются на рефинансирование

Программы кредитования построены таким образом, что банковские проценты выплачиваются неравномерно на протяжении всего срока. Пик их выплат приходится на первые годы. Потом заемщик постепенно погашает тело кредита.

Важно! Обязательно уточните, допускается ли досрочное погашение условиями вашего кредитного договора.

Когда можно подать на рефинансирование ипотеки: выгодная формула 50/50

Вряд ли заимодатель согласится на перекредитование, если прошло менее полугода с момента выдачи займа. В таком случае он не успеет оценить вашу благонадежность как плательщика. Также практически невозможно добиться согласия, если до окончания выплат осталось менее 180 дней (только в Сбербанке этот срок составляет 90 дней). Наиболее выгодна для обеих сторон формула: 50/50. То есть на перекредитование выгодно подавать по прошествии половины срока.

Рекомендуемая статья: Условия рефинансирования ипотеки в Сбербанке

Когда рефинансирование ипотеки выгодно

Банковские хитрости

Интересы заемщика и кредитора взаимно противоречивы. По этой причине банки часто включают в текст договора пункты, с виду безобидные, а на деле способные повлечь снижение выгоды должника. Об этих приемах нужно знать:

- Привлекательное предложение для идеальных клиентов. Суть в том, что в оферте крупными цифрами указывается очень низкая ставка. Клиент «покупается» не нее, но в банке узнает, что для получения таких условий необходимо быть зарплатным клиентом с безупречной кредитной историей, а лучше еще и «с нимбом над головой» . А если что не так, то вот вам другая ставка, на пару процентов больше. К тому же объявление касалось акции, а она давно прошла.

- Обещание льготных процентов для особых случаев. Например, рефинансирование новостроек проводится по пониженной ставке. Внизу мелкими буквами добавлено, что льгота действует до момента ввода дома в эксплуатацию. Потом объект перестает быть новостройкой, а ставка превращается в обычную.

- Страхование. Полис на залоговой объект оформляется обязательно. Но некоторые банки, владеющие дочерними страховыми фирмами, успешно пополняют свой бюджет, навязывая услугу заявителям. За их счет, естественно.

- Заработок на оформлении. Банки, рефинансирующие ипотеку, предлагают множество дополнительных услуг. Они, конечно, платные, но способны облегчить и ускорить ход процедуры рефинансирования. Не стоит соглашаться, не изучив расценки. Еще есть комиссии за обслуживание специальных карт, не имеющих прямого отношения к ипотеке, СМС-оповещения и пр., польза от которых весьма сомнительна.

- Штрафы за досрочное погашение задолженности. К частным лицам, получающим кредиты и рефинансирующим их, нельзя по закону применять подобных санкций. Клиент, решивший выплатить банку долг раньше, должен предупредить об этом намерении за месяц. Если в договоре предусмотрен пункт о штрафе за досрочное погашение, он может быть оспорен в суде.

Общее правило состоит в том, что клиенту необходимо внимательно читать все, что он подписывает. Если что-то непонятно, нужно переспросить. Ответ тоже не совсем ясен – тогда к юристу на консультацию. Не стоит бояться прослыть занудой. Будет хуже, если потом придется подсчитывать убытки.

Порядок действий

Чтобы получить от банка утвердительный ответ на вопрос можно ли переоформить ипотеку на другого человека, необходимо:

- уведомить кредитора о своем желании переоформить ипотеку;

- доказать ему платежеспособность нового заемщика;

- заключить предварительную сделку в размере остаточной суммы долга по ипотеке;

Если ипотечный кредит оформляется не в банке-залогодержателе, в этот алгоритм добавляется получение документа, подтверждающего погашение долга, выписки и снятии обременения с недвижимости, передача и оформление нового кредитного договора.

Можно ли рефинансировать ипотеку по двум документам?

Документы, прилагаемые к анкете-заявлению на ипотечное перекредитование, почти те же, что и для обычного займа под залог недвижимости:

- паспорт;

- справка о доходах (чаще всего 2-НДФЛ);

- копия трудовой книжки;

- ИНН;

- СНИЛС;

- действующий договор кредитования и прочие документы на ипотеку.

Граждане, по каким-либо причинам не имеющие возможности подтвердить трудоустройство и размер доходов, могут предъявить упрощенный пакет в виде двух документов – паспорта и еще одного из предлагаемого списка. Единственное, о чем следует помнить: платой за недостаточную информированность банка будет повышенная ставка.

Пошаговый процесс перекредитования

Это не быстрая процедура. Все же речь об ипотеке, которая сопровождается залогом, обязательным страхованием. Это простой кредит перекрывается за пару дней. Жилищный же — более сложная ссуда, поэтому все займет пару месяцев.

Обратите внимание, что кроме стандартного пакета документов на заемщика нужны и бумаги на ипотечный кредит, который будет перекрываться. Обязательно предоставляется кредитный договор, график платежей, справка об отсутствии задолженности. Кроме того, Сбербанк попросит справку из прежнего банка об остатке ссудной задолженности — это и будет сумма, на которую оформляется новый кредит.

Если кроме ипотеки перекрываются и другие ссуды, по ним также нужно предоставить комплект документов.

Порядок действий заемщика:

- Предварительно обратитесь к Сбербанку по телефону горячей линии 900, скажите, что желаете провести рефинансирование ипотеки. Вам нужно получить информацию о точном пакете документов, который следует собрать.

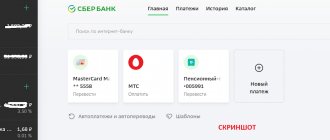

- Собираете все необходимые бумаги и направьте заявку. Это можно сделать в отделении банка, где ведется обслуживание ипотечных заемщиков, или через сервис Сбербанка Домклик, то есть онлайн. При онлайн-обращении вам предложат три варианта оформления.

- Если есть доступ в Сбербанк Онлайн, можете перейти в эту систему, также можно загрузить личные данные со своего аккаунта на Гоусуслугах или начать оформление именно на Домклик, загрузив фото паспорта. Здесь откроется анкета для заполнения:

- Заполнение основной анкеты, указание всех сведений о себе. Потребуется внесение информации о доходе, месте работы, информация о семейном положении, образовании и пр. Здесь же клиент загружает кредитный договор по действующей ипотеке.

- Выбор офиса, где проводятся ипотечные сделки. Система выведет на карте актуальные отделения в вашем городе. Останется отправить заявку на рассмотрение и ждать звонка представителя Сбербанка.

Решение по заявке принимается в течение 2-4 рабочих дней. Если вынесено одобрение, банк оглашает, какой пакет документов нужно собрать на недвижимость. При рефинансировании проходит смена залогодержателя, поэтому придется снова собирать бумаги на объект и проводить его экспертную оценку.

Положительное решение по рефинансированию действует 90 дней. За этот период клиенту нужно собрать бумаги и передать их в банк для завершения оформления.

Документы на недвижимость анализируются 4-5 дней. Если нареканий нет, тогда заемщик приглашается на подписание кредитного договора. В процессе также происходит смена залогодержателя и изменения в страховании.