Как подать онлайн-заявку на ипотеку

Оставить заявку и получить решение по ипотеке можно без визитов в отделение. Для этого достаточно зайти на сайт выбранного банка и заполнить анкету.

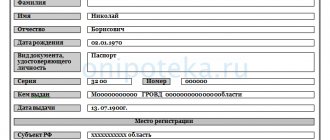

Например, в заявке Россельхозбанка надо указать:

- филиал банка, в котором удобно оформить ипотеку;

- Ф.И.О.;

- дату рождения;

- контактные данные (телефон, email);

- желаемые параметры кредита (срок, сумму).

Сколько раз можно брать ипотеку на жилье

В индивидуальном порядке банк может рассмотреть любое заявление от клиента. В том числе, шанс получить займ имеют семьи, у которых возрос уровень дохода, или у заемщика появился финансово состоятельный созаемщик. То есть заявку вы подать можете в банк в любом случае, а вот решение кредитора может зависеть от множества факторов.

Нет никаких особых положений, которые регламентировали бы сколько раз можно взять ипотеку на жилье. Это зависит в первую очередь от платежеспособности клиента. Причем доход клиента – это не только заработная плата, к ним можно отнести пособия, пенсии, дополнительный заработок. Один нюанс – каждый вид заработка нужно подтвердить справку по форме 2-НДФЛ, это касается как подработки, так и прибыли, например, от сдачи недвижимости в аренду.

[custom_ads_shortcode3]

Почему банкам выгоднее оформлять ипотеку на семью?

Банки неохотно одобряют ипотеку неженатым или незамужним клиентам. Для них важно минимизировать свои риски при выдаче денег, поэтому семья в качестве заемщика предпочтительнее.

Рассмотрим подробнее, почему банки чаще одобряют ипотеку семье, чем одному клиенту (например, даже без созаемщика):

- Двум взрослым людям легче выплачивать задолженность. Доход двух супругов выше, чем 1 человека и, соответственно, вероятность просрочки снижается.

- Повышенная ответственность. Если мужчина не женат или женщина не замужем, то приходится думать лишь о себе, а при наличии семьи возникает ответственность и за других ее членов, особенно если есть дети.

- Меньше вероятность невозврата ипотеки. Даже если одному из супругов начнут задерживать зарплату, или он потеряет работу, вероятность неплатежей по ипотечному кредиту будет ниже.

- Упрощенное взыскание задолженности. Повлиять на человека, уклоняющегося от уплаты долга, проще через супруга или других родственников. Если же они являются созаемщиками по кредиту, банк имеет полное право требовать выплату долга с них.

Можно ли взять ипотеку одному

Для любой кредитной организации, работающей с жилищными ссудами, важно одно — получить ранее предоставленные денежные средства в ранее оговоренный с заемщиком срок и без каких-либо потерь. Именно поэтому основное внимание со стороны уделяется финансовой стабильности потенциального клиента. Главным ее признаком, по-прежнему остается размер дохода лица, желающего получить займ.

Чем больше он будет, тем более благосклонно кредитор будет относиться к кандидату, подпавшему свою анкету на рассмотрение. Иначе говоря, банк интересует одно — есть ли у вас деньги в объеме достаточном для погашения ссуды или нет. Соответственно, если вы располагаете необходимым заработком, то серьезных препятствия для того, чтобы взять ипотеку на одного человека, у вас не возникнет.

Совершенно противоположная ситуация будет с теми, чьи ипотечные амбиции явно не соответствуют их заработной плате. Попросив займ в размере, который они не в состоянии вернуть, подобные лица сталкиваются с одной из самых распространенных причин отказа в ипотеке. Конечно, возможна ситуация, когда банк просто предложит вам уменьшить сумму суды или увеличить ее срок, но вероятность этого невелика.

[custom_ads_shortcode1]

На каких условиях можно получить ипотеку

Ипотечный кредит выдается на приобретение квартиры в готовом или строящемся доме, апартаментов, таунхауса или индивидуального жилого дома. Сбербанк предлагает также ипотеку на покупку гаража или машиноместа.

Обеспечением по кредиту выступает залог приобретаемой или имеющейся в собственности недвижимости. Объект залога нужно страховать по рискам утраты или повреждения на весь срок действия кредитного договора. А страхование жизни оформляется по желанию.

В большинстве банков необходим первый взнос. В Сбербанке, Россельхозбанке, Райффайзенбанке и Альфа-Банке он составляет не менее 15%, в ВТБ – от 10%, в УБРиР – от 20%, а в Промсвязьбанке можно оформить квартиру без первоначального взноса.

Максимальная сумма кредита в Россельхозбанке и ВТБ – 60 млн р., в Альфа-Банке – 50 млн р., в Промсвязьбанке и УБРиР – 30 млн р., в Райффайзенбанке – 26 млн р., а в Сбербанке размер ипотеки ограничен только вашей платежеспособностью и стоимостью жилья. Срок кредита в ВТБ, Россельхозбанке, ВТБ, Альфа-Банке, Сбербанке и Райффайзенбанке – до 30 лет, а в УБРиР – до 25 лет.

Минимальная ставка в ВТБ и УБРиР – 8,9%, в Альфа-Банке – 8,99%, в Промсвязьбанке и Сбербанке – 8,6%, в Россельхозбанке – 9,3%, а в Райффайзенбанке – 10,25%. При отказе от страхования жизни она увеличится на 1%.

Заявка на дешевую ипотеку

Для каждого уровня дохода в каждом банке применяется свой процент ежемесячной выплаты. Так, например, в Сбербанке, если вы получаете 100 000 рублей в месяц, то максимальный ежемесячный платеж для вас составит 80% от этой суммы, то есть 80 000 рублей. Однако, если ваш доход – 10 000 рублей, то сумма ежемесячных выплат не может превышать 6000 рублей (60%).

Отметим, что это лишь условный расчет, так как во внимание берутся и другие факторы, такие как:

- Вид ипотечного кредитования (приобретение готового, строящегося объекта) – по каждому из них банк может формировать разные условия, касающиеся максимально возможного первого взноса, сроков и сумм кредитования;

- Участие клиента в зарплатном проекте банка – максимально возможный платеж может быть больше, чем для клиентов, трудоустроенных в других организациях, но с аналогичным доходом. Процентная ставка для корпоративных заемщиков ниже;

- Размер первоначального взноса – влияет на итоговую годовую процентную ставку. Чем больше взнос, тем меньше переплата и больше шансов на одобрение;

- Регистрация недвижимости на имя заемщика до или после оформления ипотечного займа – в последнем случае процентная ставка будет ниже.

Разумеется, при расчете максимально возможной суммы кредитования обязательно учитываются и расходы на другие кредитные продукты, а также иные выплаты, например, присужденные судом (алименты и пр.). Если подобные статьи расходов в вашем бюджете имеется, то при расчетах они автоматически вычитаются от суммы вашего дохода.

Сами сотрудники банка рекомендуют не нагружаться лишней информацией по вопросам формирования кредитных лимитов, а обратиться за консультацией непосредственно к специалисту. В отделении вам подробно расскажут об условиях ипотечных займов, рассчитают платеж и укажут на максимально возможную сумму, которую вам могут выдать.

Очень настороженно отнесутся и к заемщику, у которого слишком молодой возраст, маленький трудовой стаж, небольшой штат сотрудников в организации, в которой тот работает. В этом случае наличие созаемщика с более привлекательными для банка данными значительно бы улучшило положение заявителя.

[custom_ads_shortcode2]

Требования к заемщику

Многие банки предоставляют ипотечные кредиты только гражданам РФ, но в ВТБ, Альфа-Банке, Райффайзенбанке и некоторых других можно оформить ипотеку даже имея гражданство другого государства.

Для получения положительного решения по заявке необходимо соответствовать требованиям:

- возраст на момент подачи заявки – от 21 года (в УБРиР – от 23 лет), а на дату окончания кредитного договора – до 65 лет (в Сбербанке – до 75 лет);

- официальный доход, позволяющий выплачивать ежемесячные взносы (точную сумму вам назовут в банке);

- опыт работы у текущего работодателя – от полугода (в УБРиР – от 3 месяцев);

- общий стаж – от года.

Какие документы нужны?

При подаче заявки понадобится паспорт, СНИЛС, копия трудовой книжки и справка о зарплате. Мужчины призывного возраста должны предъявить военный билет. Если вы получаете зарплату на карту банка, где оформляется ипотека, то доход и занятость подтверждать необязательно.

Дополнительный доход также стоит подтвердить, представив налоговую декларацию или справку с места работы по совместительству.

После одобрения заявки потребуются документы по недвижимости. Если вы приобретаете квартиру в строящемся доме, то нужно передать в банк договор долевого участия в строительстве (ДДУ) и пакет документов по застройщику (Устав, решение о назначении руководителя и т. д.). При покупке квартиры у застройщика, прошедшего аккредитацию в выбранном вами банком, достаточно представить только договор с ним.

Если вы приобретаете квартиру на вторичном рынке, нужно подготовить:

- отчет об оценке;

- свидетельство продавца о праве собственности на недвижимость (при наличии);

- документ-основание возникновения прав собственности у продавца, например, свидетельство о праве на наследство;

- выписку из ЕГРН;

- технический и кадастровый паспорт;

- выписку из поквартирной (домовой) книги.

Как взять ипотеку одному?

Банк рассматривает заявку в течение 1-10 дней. После ее одобрения для окончательного оформления ипотеки потребуется выполнить следующие шаги:

- Подобрать подходящую недвижимость для покупки. Вы можете заняться этим самостоятельно или обратиться за помощью в риелторское агентство.

- Оценить выбранную недвижимость. Отчет об оценке готовится в течение 3-10 дней. Рекомендуется заказывать его в оценочной компании, прошедшей аккредитацию в выбранном банке.

- Согласовать жилье в качестве залога с банком. Его сотрудники проверят недвижимость на юридическую чистоту в течение 5-10 дней.

- Купить полисы страхования и внести первый взнос по ипотеке. Денежные средства надо зачислить на специально открытый счет.

- Договориться с продавцом о дате заключения сделки, подписать ипотечный договор, а также документацию по недвижимости, например, договор купли-продажи.

- Зарегистрировать сделку в государственном реестре. Для этого нужно обратиться с кредитной документацией и закладной в Росреестр или МФЦ. Процедура госрегистрации занимает 5-10 дней.

- Предоставить в банк выписку из ЕГРН с отметкой о переходе права собственности на недвижимость.

Дадут ли ипотеку одному человеку

Если обратиться не к кому, приобретаемое жилье, земельный участок или гараж лучше оформить в качестве залога. Если вы не сможете выплачивать займ, то имущество по решению суда перейдет в собственность банка. Вариант, конечно, не самый приятный, но иного пути чаще всего и нет. При подобных обстоятельствах с собственностью расстаться все равно придется, правда, немного по другой схеме.

Главная сложность получения ипотеки в том, что данный кредит подразумевает довольно крупные суммы выдачи на длительные сроки. Банк рискует, ведь за 10-30 лет с клиентом может многое случиться – потеря трудоспособности, платежеспособности, различные страховые и не страховые случаи. Кредитор хочет подстраховаться, и выдвигает обязательные или желательные требования для заемщика-одиночки. Например, от клиента могут потребовать:

Добрый день! Вот точно говорят, что беременным на месте не сидится спокойно))) Ждем второго малыша в начале мая следующего года. У нас сейчас двушка-переходка в ипотеке.

Остаток ипотеки 730 тыс. руб. Квартира на 3-м этаже 3-х этажного дома на окраине города в не самом хорошем районе — район очень бедный, много пьяни на улицах, детей и детских площадок на улице практически нет, магазины, школа, садик, кружки, секции далековато.

Хотим купить квартирку в подмосковье, ребёнку нет ещё и года. Вопроса 2: 1) можем ли мы уже сейчас взять ипотеку, а через какое-то время погасить долг по ней мат. капиталом?

(Знаю, что как первоначальный взнос нельзя). Или это можно делать только с ипотекой, взятой до рождения ребёнка? 2) прочла на сайте у них, что одно из условий (далее цитирую) Семья не должна иметь в собственности другое жилое помещение; Так вот, а что если у меня доля в приватизированой квартире и у.

[custom_ads_shortcode2]

Как повысить шансы на одобрение заявки?

Банки рассматривают каждую заявку в индивидуальном порядке. Вы можете повысить шансы на получение положительного решения, выполнив следующие рекомендации:

- Внесите максимально возможный первый взнос. Если сумма кредита составит хотя бы 60% от стоимости жилья, шансы на одобрение увеличатся.

- Подтвердите дополнительный доход. Для этого можно представить в банк заверенные выписки с банковских счетов, декларации и т. д. Наличие доп. дохода подтвердит вашу платежеспособность.

- Обращайтесь за ипотекой в банк, где у вас оформлена зарплатная карта. К зарплатным клиентам обычно больше доверия.

- Подготовьте дополнительное обеспечение. Например, залог ликвидной недвижимости убедит банк в том, что вы намереваетесь своевременно погасить долг.

В чем сложность получения ипотеки на одного заемщика?

Главная сложность получения ипотеки в том, что данный кредит подразумевает довольно крупные суммы выдачи на длительные сроки. Банк рискует, ведь за 10-30 лет с клиентом может многое случиться – потеря трудоспособности, платежеспособности, различные страховые и не страховые случаи. Кредитор хочет подстраховаться, и выдвигает обязательные или желательные требования для заемщика-одиночки. Например, от клиента могут потребовать:

- Привлечение поручителей;

- Представление в качестве залога приобретаемое имущество;

- Страхование жизни и здоровья заемщика, страхование приобретаемого жилья, земельного участка, гаража и пр.

Другая проблема состоит в доходах заемщика. Как правило, если клиенту требуется крупная сумма, то и получать он должен соответствующе большую зарплату. В Сети можно встретить рекомендации об обязательном минимальном доходе заемщика. Якобы ежемесячный платеж составлять не более 30, 40, 50% или иной части от суммы получаемых вами средств. Все это верно только отчасти. Дело в том, что по ипотечным займам нет конкретной цифры, по которой рассчитывается максимально возможный платеж и сумма кредита. Если вы хотите проверить свои возможности, подайте заявку на ипотеку, воспользовавшись предложением ниже. Вам скажут, на какую сумму вам одобрят ипотеку.

Заявка на дешевую ипотеку

- Сумма ипотеки до 100 млн. рублей

- Срок до 25 лет

- Ставка от 11.2% годовых

- Первый взнос от 15%

- Ипотека молодым семьям и под материнский капитал

- Быстрое рассмотрение заявки и получение решения

- Профессиональный подход, помощь в оформлении документов

- Минимум волокиты и походов в банк

Подать заявку

Для каждого уровня дохода в каждом банке применяется свой процент ежемесячной выплаты. Так, например, в Сбербанке, если вы получаете 100 000 рублей в месяц, то максимальный ежемесячный платеж для вас составит 80% от этой суммы, то есть 80 000 рублей. Однако, если ваш доход – 10 000 рублей, то сумма ежемесячных выплат не может превышать 6000 рублей (60%).

Отметим, что это лишь условный расчет, так как во внимание берутся и другие факторы, такие как:

- Вид ипотечного кредитования (приобретение готового, строящегося объекта) – по каждому из них банк может формировать разные условия, касающиеся максимально возможного первого взноса, сроков и сумм кредитования;

- Участие клиента в зарплатном проекте банка – максимально возможный платеж может быть больше, чем для клиентов, трудоустроенных в других организациях, но с аналогичным доходом. Процентная ставка для корпоративных заемщиков ниже;

- Размер первоначального взноса – влияет на итоговую годовую процентную ставку. Чем больше взнос, тем меньше переплата и больше шансов на одобрение;

- Регистрация недвижимости на имя заемщика до или после оформления ипотечного займа – в последнем случае процентная ставка будет ниже.

Разумеется, при расчете максимально возможной суммы кредитования обязательно учитываются и расходы на другие кредитные продукты, а также иные выплаты, например, присужденные судом (алименты и пр.). Если подобные статьи расходов в вашем бюджете имеется, то при расчетах они автоматически вычитаются от суммы вашего дохода.

Сами сотрудники банка рекомендуют не нагружаться лишней информацией по вопросам формирования кредитных лимитов, а обратиться за консультацией непосредственно к специалисту. В отделении вам подробно расскажут об условиях ипотечных займов, рассчитают платеж и укажут на максимально возможную сумму, которую вам могут выдать.

Очень настороженно отнесутся и к заемщику, у которого слишком молодой возраст, маленький трудовой стаж, небольшой штат сотрудников в организации, в которой тот работает. В этом случае наличие созаемщика с более привлекательными для банка данными значительно бы улучшило положение заявителя.

Что делать, если банк отказал

Если один банк отказал в предоставлении ипотеки, можно обратиться в другой. Иногда отказы связаны с кредитной политикой конкретного банка.

Но если вы получили отказ в нескольких банках, стоит предпринять следующие действия:

- Найдите поручителей или созаемщиков. Это могут быть близкие родственники, гражданские супруги и т. д.

- Проверьте свою кредитную историю. Возможно, в ней есть ошибки, и их нужно исправить перед новым обращением.

- Закройте часть или все имеющиеся кредиты. Отказы могут быть связаны с большой закредитованностью.

- Проверьте информацию, указанную в анкете. Иногда простая ошибка в данных работодателя, например, в номере телефона или ИНН, становится причиной отказа.

- Увеличьте первоначальный взнос.

Подавать новую заявку сразу после получения отказа не имеет смысла. Отрицательное решение банка действует в течение 3 – 6 месяцев. Только после истечения этого срока стоит обратиться повторно.

Где лучше и выгоднее взять ипотеку?

Эксперты при выборе банка для получения ипотеки советуют ориентироваться на условия, предлагаемые лучшими российскими банками, входящими в ТОП-10 (Сбербанк, ВТБ, Россельхозбанк, Альфа-Банк и другие). Ставки по ипотеке не должны значительно отличаться от среднерыночных, и чересчур низкие проценты должны насторожить потенциального заемщика.

Заявку на ипотеку лучше и выгоднее подавать в тот банк, клиентом которого будущий заемщик является и где имеет положительную кредитную историю. Банки также отдают предпочтение своим зарплатным клиентам – гражданам, получающим зарплату на счет в данном банке.

Человек без семьи должен иметь ввиду, что больше шансов на одобрение ипотеки у тех, кто соглашается на добровольное страхование (в частности, жизни, здоровья, потери дохода и занятости, и так далее). Поможет и наличие поручителя или созаемщика. В ипотеке точно откажут одиноким заемщикам с нестабильной работой и низкой зарплатой, плохой кредитной историей, в случае отказа от страховки, а также если ипотека берется на небольшой срок.

Дадут ли ипотеку одному человеку? Как и любой кредит, разумеется, да. Особенно если у вас хорошая зарплата и постоянное место работы. Но при оформлении ипотечного займа на 1 физическое лицо существуют свои нюансы и свои проблемы. Впрочем, эти вопросы практически всегда решаемы.

[custom_ads_shortcode3]

Отзывы о получении ипотеки на одного человека

Иванова Елена:

Малинина Анна:

“Я выбрала ипотеку Альфа-Банка, т. к. уже имела положительный опыт сотрудничества с ним. Меня очень подробно проконсультировали по условиям и сразу приняли заявку. Одобрили быстро. На этапе согласования квартиры анкету проверяли тщательно, но я считаю, что это даже хорошо. Процентная ставка меня также порадовала. Благодаря Альфа-Банку я стала владелицей собственной квартиры уже сейчас, а не коплю 10-15 лет”.

Смышляев Михаил:

Гредюшко Максим:

“В начале лета я присмотрел подходящую квартиру у застройщика и решил купить ее в ипотеку от Сбербанка. Заявку мне помогли подать прямо в офисе застройщика. Одобрили кредит буквально за 3 дня. Ставка оказалась ниже, чем я рассчитывал, т. к. застройщик является партнером Сбера”.