Купить жилье в кредит стало просто: текущие программы ипотеки Сбербанка делают его доступным для разных категорий населения. Молодые семьи, армейские служащие, семьи с детьми могут стать обладателями собственного жилого недвижимого имущества на льготных условиях. Выгодные для людей сниженные ставки по кредитованию предоставляются в рамках новых программ по господдержке. Для тех, кто хочет приобрести первичное жилье – строящееся или завершенное, Сбербанк предлагает скидки по кредитам.

Воспользовавшись в Сбербанке, даже не выходя из дома, возможно подобрать нужное жилье и условия ипотеки, рассчитать размер ежемесячного платежа, подать заявку на кредит и получить одобрение, зарегистрировать права собственности.

В первую очередь нужно определиться с целью финансирования,требованиями и возможностью погашать заем. Есть ряд требований, которые одинаковы для всех программ кредитования (кроме военного капитала):

- Заемщиком может быть гражданин РФ, возрастом от 21 года (на момент подачи заявки), до 75 лет к моменту истечения срока финансирования.

- Рабочий стаж заявителя: не менее 6 месяцев на текущей работе и не менее, чем 12 месяцев за последние 5 лет.

В зависимости от вида программы у заявителей могут быть запрошены дополнительные сведения.

Какие требования к документам предъявляют Банки можно ознакомится в статье — Требования к документам на ипотеку онлайн

Основные условия программ ипотеки Сбербанка

| Программа | Макс. сумма, руб. | Первоначальный взнос, руб. | % ставки | Срок кредита | Доп. условия |

| Приобретение строящегося или построенного жилья (первичное) | Не выше наименьшей суммы из двух: · 85% от договорной стоимости приобретаемого жилья; · 85% от оценочной стоимости залогового объекта. | От 15% От 50% (без подтверждения доходов, когда средства банка участвовали в строительстве приобретаемого жилья). | Базовые: · 8,7% (свыше 3,8 млн. руб.); · 9,1% (до 3,8 млн.). Субсидированные: · от 6,7% (свыше 3,8 млн. руб.) · от 7,1% (до 3,8 млн. руб.). | До 30 лет; До 12 лет (если ставка субсидируется застройщиком). | Скидки по ставкам действуют до 31.08.2018 г. |

| Приобретение готового жилья | Не выше наименьшей суммы из двух: · 85% от договорной стоимости приобретаемого жилья; · 85% от оценочной стоимости залогового объекта. | От 15% От 50% (без подтверждения доходов, когда средства банка участвовали в строительстве приобретаемого жилья). | От 9,1% | От 1 года до 30 лет | |

| Рефинансирование ипотеки и других кредитов | · 7 000 000 (на погашение ипотеки в другом банке); до 7 000 000 р· 1 500 000 (на погашение других кредитов);· 1 000 000 (на потребительские цели).Не выше наименьшей суммы из двух:· 80% от стоимости оценочной стоимости объекта недвижимости;· сумма остатков основного долга и текущих процентов по рефинансируемым кредитам, включая сумму, запрошенную на цели личного потребления. | — | От 9,5% | От 1 года до 30 лет | |

| Ипотека для молодых семей | Не выше наименьшей суммы из двух: · 85% от договорной стоимости приобретаемого жилья; · 85% от оценочной стоимости залогового объекта. | От 15% От 50% (без подтверждения доходов, когда средства банка участвовали в строительстве приобретаемого жилья). | От 8,6% | От 1 года до 30 лет | Возраст одного из супругов или родителя-одиночки младше 35 лет. |

| Ипотека с господдержкой для семей с детьми | · 8 000 000 (на покупку объектов, расположенных в г. Москве, Московской области, г. Санкт-Петербурге, Ленинградской области; · 3 000 000 (на покупку объектов в остальных регионах РФ) | От 20% | 6% – первые 3 года по кредиту тем, у кого родился 2-й ребенок, или первые 5 лет тем, у кого родился 3-ий ребенок; 9,25% – оставшийся период по кредиту. | От 1 года до 30 лет | Кредит выдается семьям граждан РФ, имеющим 2-го или 3-го ребенка, гражданина РФ, рожденного в период с 01.01.2018 г. по 31.12.2022 г. |

| Строительство жилого дома | Не выше наименьшей суммы из двух: · 75% от договорной стоимости кредитуемого или иного жилья; · 75% от оценочной стоимости кредитуемого или иного жилья, выступающего залогом. | От 25% | От 10% | До 30 лет | |

| Загородная недвижимость | Не выше наименьшей суммы из двух: · 75% от договорной стоимости кредитуемого или иного жилья; · 75% от оценочной стоимости кредитуемого или иного жилья, выступающего залогом. | От 25% | От 9,5% | До 30 лет | |

| Нецелевой кредит под залог недвижимости | Не выше наименьшей суммы из двух: · 10 000 000; · 60% от оценочной стоимости залоговой жилой недвижимости. | — | От 12% | До 20 лет | |

| Ипотека плюс материнский капитал | Не выше наименьшей суммы из двух: · 85% от договорной стоимости приобретаемого жилья; · 85% от оценочной стоимости залогового объекта. | От 15% (покрывается частично или полностью за счет материнского капитала) | От 6,7% (при покупке строящегося или готового жилья у застройщика) От 8,6% (при покупке готового вторичного жилья) | До 30 лет | Наличие документов, подтверждающих материнский капитал: Государственный сертификат на материнский капитал; Документ из Пенсионного фонда РФ об остатке средств материнского капитала. |

| Военный капитал | До 2 330 000, но не выше наименьшей суммы из двух: · 85% от договорной стоимости приобретаемого жилья; · 85% от оценочной стоимости залогового объекта. | — | 9,5% | До 20 лет, не превышая срок предоставления целевого жилищного займа. | Наличие свидетельства о праве на получение целевого жилищного займа. |

Преимущества апартаментов

Немаловажной особенностью апартаментов является комфорт. В класс люкс могут быть включены услуги по тщательному уходу за близлежащей территорией, поддержанием окружающей обстановки в надлежащем виде. Приятно наблюдать за чистыми, ухоженными стенами коридоров, наслаждаться живыми растениями в холлах, перемещаться в современном, чистом лифте под ненавязчивую музыку. В эконом-классе зачастую предлагается уборка жилого помещения.

На принятие решения о приобретении апартаментов влияет район размещения жилой площади. Не все участки в городе пригодны под жилую застройку. Для желающих приобрести комфортное место обитания недалеко от работы новое предложение на рынке недвижимости поможет решить проблему. Близость здания к родному офису позволит не тратить лишнее время на дорогу, направив сэкономленные часы на продуктивный труд. Время — деньги, сбереженные минуты увеличивают доход, позволяя скорее рассчитаться за приобретенное в кредит жилье.

Покупка готового (вторичного) жилья

В рамках кредитования можно купить готовую жилую недвижимость (квартиру, дом или другое) из вторых рук. Для участников государственных региональных и федеральных программ по развитию жилищной сферы предусматриваются скидки по процентной ставке.

Как купить дом в ипотеку Сбербанка — читайте в статье.

Пошаговая инструкция о покупке квартиры в ипотеку на вторичном рынке — в следующей статье.

Отзывы реальных заемщиков

Сбербанк собирает массу отзывов от реальных заемщиков. Нужно отметить, что персонал банка оперативно реагирует на отзывы и старается решать возникшие проблемы.

Из плюсов заемщики отмечают быстрое и удобное оформление ипотеки, интуитивно понятные и вызывающие доверие цифровые сервисы. Из минусов – ошибки персонала и человеческий фактов. Как правило, похожие минусы выделяются в работе и других банков.

Рефинансирование ипотечного и других кредитов

Сбербанк дает возможность перевести имеющееся финансирование в другом банке на ипотеку с более выгодными условиями. Предполагается также возможность объединить несколько кредитов в один и снизить ставку вознаграждения по ним. Рефинансированию подлежит 1 ипотечный кредит; до 5 различных кредитов: на потребительские нужды, автокредиты, кредитные карты.

Обязательным условием ипотечной программы является соответствие рефинансируемого кредита следующим требованиям:

- Отсутствие просроченного долга на текущий момент.

- Платежи по кредиту должны производиться во время по графику платежей в течение последних 12 месяцев.

- Срок рефинансируемого кредита должен быть более 180 месяцев к моменту обращения в Сбербанк.

- Срок до окончания договора – от 90 дней.

- По рефинансируемому кредиту не проводилась реструктуризация.

Сервис безопасных расчетов

Еще один продукт от Сбербанка, предназначенный для повышения комфорта участников сделки:

- Сторонам договора открывается специальный счет, на который переводятся деньги покупателя.

- Документы сдаются на регистрацию.

- Банк запрашивает в Росреестре информацию о ходе регистрации.

- После регистрации банк переводит деньги продавцу.

Расчеты проводятся без участия сторон. По сравнению с эскроу, например, продавцу не нужно предъявлять документы о собственности в банк. В отличие от ячейки (2 000 рублей), банк отвечает за сохранность средств на счете плюс самостоятельно оформляет все документы. Стоимость услуги – 3 400 рублей.

Быстрый переход к разделам

Ипотека по госпрограмме для семей с детьми

Ипотечное кредитование предоставляется в рамках государственной программы помощи семьям, у которых в период с 01.01.2018 г. по 31.12.2022 г. родился 2-й или 3-й ребенок. Семьи граждан РФ, либо родитель-одиночка могут купить первичное строящееся или построенное жилье у компании застройщика. Предоставляется льготная ставка вознаграждения по кредитному договору на период 3 года (при рождении 2-го ребенка), 5 лет (при рождении 3-го ребенка). Если у семьи, имеющей 2-го ребенка в процессе оплаты кредита в период с 01.01.2018 г. по 31.12.2022 г. родится 3-й ребенок, то возможно продление льготного срока.

Подробнее об ипотеке с господдержкой в другой статье: Ипотека с государственной поддержкой под 6% для семей с детьми: ответы на частые вопросы

Нецелевой кредит под залог недвижимости

Если нужны средства на личные цели, можно получить финансирование без подтверждения целевого назначения. Этот кредит также может быть альтернативой ипотеки, когда нет средств на первоначальный взнос. В качестве залога выступает собственное недвижимое имущество. Данная программа не предусматривает онлайн рассмотрение. Пакет документов необходимо предоставить в офис банка.

О нецелевом кредитовании подробно в другой статье: Ипотека под залог имеющейся недвижимости

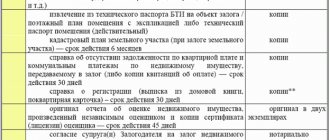

Какие документы нужны банку

Для получения ипотеки на апартаменты необходимо предоставить стандартный пакет документов:

- Документ, удостоверяющий личность.

- Свидетельство временной регистрации по месту фактического проживания (если таковая имеется).

- Документы о размере дохода и трудоустройстве (копия трудовой книжки, справка из налоговой и от работодателя, справка о размере начисляемой пенсии). Документы о финансовом положении можно не предъявлять, если клиент получает зарплату через Сбербанк.

- Документы о семейном положении.

- Подтверждение наличия средств для первоначального взноса (выписка по счету).

- Документы по недвижимости:

- если в залог передается собственная недвижимость: первичный документ, по которому недвижимость перешла в собственность (договор, свидетельство о наследстве и пр.);

- выписка из ЕГРН;

- техпаспорт;

- согласие супруга на передачу имущества в залог, либо нотариальное заявление о том, что на момент получения недвижимости заемщик в браке не состоял;

- справка о зарегистрированных лицах;

- оценка;

- страховой полис.

Поскольку апартаменты можно приобрести только у аккредитованных застройщиков, все остальные документы уже имеются в банке (уставные документы юр. лица, разрешительная документация на строительство).

Ипотека плюс материнский капитал

Обладатели материнского капитала могут претендовать на ипотечное кредитование покупки строящегося жилья (первичное) или готового жилья (вторичное). Возможно использовать материнский капитал в качестве полного или частичного покрытия размера первоначального взноса. Если в семье один из супругов или родитель-одиночка не достигли возраста 35 лет, то заемщик может дополнительно воспользоваться льготами по кредитованию для молодых семей в рамках программы господдержки.

Подробнее узнать как воспользоваться материнским капиталом можно в статье — Ипотека и материнский капитал.

Варианты снижения процента

В понижении возможной переплаты по ипотеке в Сбербанке, существенную роль могут сыграть некоторые условия:

- ипотека на вторичное жилье в Дом Клик от Сбербанка;

- получение заработанных средств через этот банк;

- страховка жизни по предложению данного кредитора;

- регистрация квартиры через Сбербанк;

- попадание под льготы по программе для молодых семей.

Оформление ипотеки в Сбербанке онлайн

В настоящее время процедуры получения ипотечного кредита в Сбербанке значительно упростились. Теперь нет необходимости посещать офис банка вплоть до подписания кредитного договора. Все действия по подаче заявки, передаче пакета документов и получения одобрения кредита можно сделать онлайн.

После ознакомления с текущими программами банка и определившись с условиями ипотеки, нужно рассчитать сумму ежемесячного платежа. На официальном сайте Сбербанка это можно сделать, воспользовавшись . В зависимости от срока кредита, размер ежемесячного взноса меняется – чем дольше срок, тем меньше платеж. Однако, в таком случае, итоговая сумма уплаченных процентов будет выше.

Пройдя процедуру регистрации в личном кабинете на сайте банка можно подать заявку онлайн, прикрепив необходимые документы. Рассмотрение заявки производится в течение 2-х дней. Результат банк сообщит путем передачи СМС и звонка представителя банка.

Если Сбербанк отказал в ипотеке, то повторную заявку можно подать по истечении 2 месяцев. Причину отказа конечно же не озвучат, но прочитайте статью — Причины отказа в ипотеке: что учесть заемщикам? — и проанализируйте вашу ситуацию.

Согласование выбранного жилого объекта происходит в течение 3-х – 5-ти дней в случае одобрения кредита. Сделка по кредиту заключается в центре ипотечного кредитования Сбербанка. Также онлайн можно зарегистрировать право собственности на недвижимость. При электронной регистрации прав на жилье предоставляется скида по процентной ставке – 0,1%.

На какие подводные камни в договоре купли-продажи обращать внимание, читайте в статье — Договор купли-продажи с ипотекой – важные моменты для продавца и покупателя.

Если продавец настаивает на занижение цены в договоре купли-продажи, то прочитайте сначала статью — Ипотека с недофинансированием (понижением цены) – соглашаться ли на такую сделку?

Ознакомиться с условиями кредитного договора можно скачав документ — Условия предоставления ипотеки Сбербанком

Таким образом, воспользовавшись одной из программ ипотеки Сбербанка, реально стать обладателем долгожданного жилья или инвестором средств в собственную недвижимость в короткие сроки и на выгодных условиях.

Оцените автора

(

1 оценок, среднее: 5,00 из 5)

Поделитесь в социальных сетях

Автор:

Мария Юрьевна Сохань

Дата публикации10 июля, 201821 декабря, 2018

Сервис электронной регистрации

Классически регистрация недвижимости проходит через МФЦ, который принимает документы у продавца, покупателя и банка. По результатам регистрации право собственности переписывается на заемщика, а на банк регистрируется обременение. После погашения ипотеки обременение снимается также через МФЦ.

Сбербанк решил упросить процедуру регистрации, внедрив специальный электронный сервис. Клиентам не обязательно посещать МФЦ – все можно сделать через банк.

Сервис Сбербанка предлагает:

- оплату госпошлины (2000 рублей);

- выпуск УКЭП для всех участников сделки (подпись на флешке, аналог собственноручной подписи);

- отправку документов в Росреестр в электронном виде;

- контроль регистрации со стороны банка.

Все действия совершит менеджер банка, а готовый ДКП и выписка придут на электронную почту. Юридически это вполне законно и по силе ничем не уступает бумажному варианту регистрации.

Внимание! Цена электронной регистрации – от 8 до 11 тысяч рублей. В небольших городах смысла тратиться на эту услугу нет, проще обратиться в МФЦ лично.