Досрочное погашение ипотеки в Сбербанке – возможность, ставшая обыденной. Закрыть кредит можно на любом этапе, что позволяет сэкономить значительную сумму денег. Основание – Федеральный Закон ФЗ-284 от 19.10.2011г. но Гражданский Кодекс Российской Федерации (п. 2, ст. 810) обязывает заемщиков уведомлять кредитора о намерении прекратить действие ипотечного договора минимум за месяц. Считается, что воспользоваться возможностью досрочного погашения сложно. Но это если не пользоваться информацией и рекомендациями специалистов.

Возможные ограничения досрочного погашения со стороны банка

Сопротивление со стороны кредиторов действительно присутствует. Банку действительно невыгодно, если деньги возвращаются преждевременно, так как процентная ставка определяется из расчета максимального срока возврата. Поэтому банкиры стараются защитить и сохранить прибыль, сформированную за счет процентов, выплачиваемых заемщиками. Условия досрочного погашения зависит от требований подписанного договора. Иногда банковская структура предусматривает следующие ограничения:

- Минимальная сумма платежа. В Сбербанке это 15 тысяч рублей.

- Подается письменное уведомление за месяц до погашения займа.

- Заемщик выплачивает неустойку за досрочное погашение долга.

- Банк производит перерасчет процентной ставки в сторону увеличения.

Сбербанк позволяет всем клиентам погасить остаток задолженности в любой момент без каких-либо штрафов и перерасчетов.

На покупку квартиры (какой срок и условия)

При наличии необходимого первоначального взноса (от 15% при официальном подтверждении доходов или от 50% при его отсутствии), а также соблюдении остальных требований банка, клиент может оформить жилищную ссуду на 10-30 лет. Точное количество лет, на которое можно оформить подобную ипотеку в Сбербанке, зависит от личности самого клиента. Рассчитывается этот показатель в индивидуальном порядке с учетом всей собранной информации о заемщике. В рамках действующей акции на покупку квартиры в новостройке установлено ограничение на максимальный период кредитования – 12 лет, если субсидирование ставки производится силами застройщика.

Виды ипотечных платежей

При принятии решения о досрочном погашении следует учитывать, какой вид выплат предусмотрен кредитным договором. От этого зависит не только целесообразность. В результате расчета выгода стане очевидной. Тогда необходимо сравнить сумму экономии с затратами, которые придется понести, если ипотека оформлена не в Сбербанке. Возможно, в соглашении предусмотрен штраф за досрочное погашение или перерасчет процентной ставки в случае преждевременного прекращения действия договора.

Аннуитетные платежи

В данном случае назначается конкретная сумма, состоящая из тела кредита и процентов, распределенных пропорционально числу месяцев, отведенных для возврата средств. В первые месяцы доля процентов достигает 90%, тогда как последний платеж включает менее 10% переплаты. Поэтому, чтобы экономия была максимальной, имеет смысл воспользоваться досрочным погашением как можно раньше. В последние отчетные периоды гасится в основном тело ссуды. Это означает, что досрочное погашение не имеет смысла, если приходится себя ущемлять.

Дифференцированные платежи

При такой схеме в приоритетном порядке гасится тело кредита, а затем проценты. Изначально суммы платежей большие, но со временем они уменьшаются. В последний год выплачивать ипотеку становится легко, так как размер платеж сокращается в разы. Такое график выплат более выгодный для клиента. Возможно частичное досрочное погашение. Деньги, переплаченные сверх положенной суммы, засчитываются как предоплата за последующий период. Однако такие условия предлагаются не всем. По умолчанию ипотека предполагает аннуитетные платежи.

Оптимальные сроки ипотечного кредитования

В среднем период займа составляет 15 лет. Этот срок является наиболее приемлемым для распределения средств без особой нагрузки для гражданина.

Однако от ряда условий он варьируется от 1 года до 30 лет, а в исключительных случаях и до полувека.

Существует 3 варианта определения ипотечной ссуды по её срокам:

- кратковременная (1–10 лет);

- средневременная (10–20 лет);

- долговременная (от 20 и более лет).

Конечно же, ряд банков заинтересованы в фиксированном времени кредитования. Между тем большинство факторов влияет на возможность выдачи ссуды в установленные финансовой организацией сроки.

Именно поэтому временной период настолько широко растянут как к верхним границам, так и к нижним.

Максимальный срок ипотеки

В большинстве банков представляется возможным взять квартиру в ипотеку на максимально установленный срок в 30 лет. Однако многие финансовые организации стремятся оградить себя от всевозможных рисков, предлагая условия кредитования до 25 лет и даже менее того – 20 лет.

Следует понимать и то, что чем долговременней ипотека, тем переплата по ней будет выше. Зато суммы ежемесячных платежей позволят без особых усилий погашать кредит, не нанося значительных ударов по семейному бюджету.

Минимальный срок ипотеки

Наименьший период ипотечного кредита составляет 1 год. Однако некоторые финансовые организации установили нижнюю предельную планку в 3 года или даже 5 лет, так как банкам крайне невыгодно выдавать ссуду на кратковременной основе.

В результате чего одобрений по минимальным срокам ипотеки чрезвычайно мало. Чаще всего в этом случае завышается процентная ставка, чтобы финансовой организации получить достойную прибыль со сделки.

Схемы досрочного погашения ипотечного кредита

Погасить остаток задолженность можно в любое время с момента подписания ипотечного договора до последнего дня его действительности. Если предполагается досрочное частичное погашение, Сбербанк предложит два варианта. В соответствии с первым уменьшается размер обязательного платежа. Второй предполагает сокращение периода возврата кредитных средств. Чтобы сделать правильный выбор в пользу того или иного способа, необходимо понимать их отличия и знать все особенности.

Уменьшение величины ежемесячного платежа

При частично-досрочном погашении сумма обязательных платежей уменьшается. Это снижает долговую нагрузку, позволяя больше денег оставлять в семейном бюджете, и тратить их на себя, родных, близких. Количество месяцев, отведенных до прекращения действия ипотечного соглашения, остается неизменным. Это снижает риск появления просрочек в случае ухудшения материального положения, если оставлять часть суммы в качестве неприкосновенного запаса (финансового буфера).

Сокращение срока кредитования

При таких обстоятельствах после внесения суммы больше положенной, регулярные платежи остаются прежними. Меняется срок возврата. Это означает, что распоряжаться квартирой на правах хозяина получится раньше, чем планировалось при подписании договора. Все изменения в графике выплат отображаются в допсоглашении и в личном кабинете Сбербанк Онлайн. Следует понимать, что в дальнейшем придется платить столько же, как и до момента частично-досрочного погашения.

Условия досрочного погашения ипотеки

Главное за месяц до внесения остатка долга уведомить банк о намерении «закрыть» кредит. Основными условиями являются следующие утверждения:

- Заявления досрочном погашении принимаются только от заемщика (созаемщиков).

- Заявки принимаются в письменном виде при личной явке или в режиме онлайн.

- Если обращение подается лично, обращайтесь в отделение, выдавшее ипотечный кредит.

- Минимальный размер единоразовой выплаты – не менее 15 000 рублей.

Любые изменения в график дальнейших платежей отображается в документе – дополнительное соглашение к договору кредитования. Оно является неотъемлемой частью последнего, и подписывается сотрудником Сбербанка и заемщиком.

Методы досрочного погашения ипотечного кредита

Возвращать долг банку разрешено спустя полгода после покупки квартиры. Вносить на счет суммы можно через касса, в банкомате (терминале), в личном кабинете клиента Сбербанка. возврат кредита производится согласно графикам. При преждевременном погашении следует придерживать ряда правил, чтобы избежать ненужных издержек и сэкономить время. Ведь проценты по кредиту насчитываются за каждый день использования денежных средств, предоставленных банком.

Правила досрочного частичного погашения

Придется обращаться в отделение, которое оформляло ипотеку. Альтернатива – подача заявки в удаленном режиме с помощью функционала личного кабинета. При этом требуется чтобы:

- Сумма обязательного платежа и переплаты превышала 15000 руб.

- Заявление передавалось за месяц лично или с помощью Интернета.

- Документ подписывается лично. Электронный запрос подтверждается кодом из СМС.

Желательно после проведения транзакции тут же обратиться в Сбербанк, чтобы обговорить новые условия погашения оставшейся задолженности.

Схема действий

Пошаговый алгоритм предполагает следующие действия заемщика:

- Подача заявления с указанием суммы погашения.

- Ожидание одобрения банка (приходит в течение месяца).

- Внесение денежных знаков на счет (зачисление).

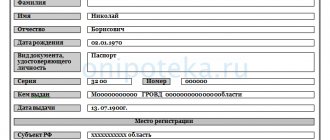

После этого обратитесь в отделение банка, выдавшего заем, получите новый график платежей, подпишите дополнение в основному договору. При себе необходимо иметь действующий (не просроченный) паспорт. Желательно взять с собой второе удостоверение личности. Подойдут водительские права, пропуск с фотографией, воинский билет и т.д.

Как полностью досрочно погасить ипотечный кредит?

Необходимо четко придерживаться пошаговой инструкции, которая включает следующие действия:

- Утоните сумму остатка – обратитесь в офис банка или позвоните по номеру телефона горячей линии-0.

- Внесите средства на счет, предоставленный Сбербанком для ежемесячных выплат. Оплата должна соответствовать сумме запроса.

- Получите квитанцию, обратитесь к операционисту, убедитесь, чтобы после зачисления баланс по счету стал нулевым.

Обязательно получите справку, подтверждающую, что долгов больше нет, и договор прекратил действие по причине возврата кредитных средств в полном объеме. Обратитесь в местный офис Росреестра, подайте заявление, снимите обременение. Тогда можно распоряжается недвижимостью без ограничений.

Схема досрочного погашения ипотеки

Пошагово процедура описана ранее. Главное не форсировать этапы, и сделать все в следующей последовательности:

- Убедитесь в целесообразности, проведите предварительные расчеты, примите окончательное решение.

- Подайте заявление удобным способом. Правильно заполните бланк, исключив ошибки и неточности.

- Уточните сумму и внесите платеж в точности до рубля. Даже небольшой остаток станет причиной начисления штрафа за просрочку в будущем.

- Получите документальное подтверждение, что банк больше не имеет претензий, так как долг полностью погашен.

Внесение отметки в едином государственном реестре – завершающий, обязательный этап. Снятие обременения предполагает возможность пользоваться вещным правом, предусмотренным действующим законодательством.

Расчет выгоды досрочного погашения

Если рассматривать и сравнивать последствия частично-досрочного платежа, несложно заметить, что сокращение периода выплаты является более выгодным, так как суммарная переплата меньше. С другой стороны, если уменьшить ежемесячный платеж, можно сэкономленные деньги тратить уже сейчас. Это семейный отдых, оплата обучения детей, покупка любых товаров, накопления. Каждый выбирает сам, что для него является более приемлемым при сложившихся обстоятельствах.

Воспользуйтесь ипотечным калькулятором. Введите исходные данные в соответствии с выплачиваемой ссудой. Укажите размер досрочной выплаты. Тогда на экране появится новый график, где видно, сколько придется платить в ближайшем будущем.

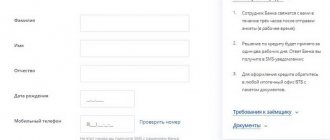

Подача заявления

Обращение подается как минимум за сутки до даты обязательного взноса. В противном случае деньги зачислят только через 30 дней. Подавать заявку можно лично или в удаленном режиме. Главное указать все необходимые данные. Прописываются договорные реквизиты, суммы, а также сроки и процентные ставки. Также вносятся личные и контактные данные. В случае отказа на указанный телефон и электронную почту приходит соответствующее сообщение. Допущенные ошибки и неточности приведут к проволочке, и дата внесения досрочного платежа будет перенесена на следующий месяц.

В офисе

Придется идти в отделение, некогда выдававшее кредит. Если вы находитесь в другом городе, но желаете сразу по приезде выплатить долг, воспользуйтесь другим методом. При наличии возможности явиться лично, захватите с собой паспорт. Договор, по сути, не нужен, ведь второй экземпляр хранится в банковском архиве. Копия в электронном виде хранится в базе данных, и доступна с компьютера операциониста, принимающего заявление. На всякий случай возьмите второе удостоверение личности. Иногда это необходимо при подписании соглашения об изменении условий ипотеки.

Через Сбербанк Онлайн

Обратиться за досрочным погашением можно через интернет. Для этого:

- Авторизуйтесь в личном кабинете под своим логином и разовым паролем.

- Перейдите в раздел досрочно погашаемого кредита.

- Выберите карту или счет, откуда будут списаны деньги.

- Укажите сумму. Минимум столько же, сколько составляет регулярная выплата.

- Согласитесь на перевод нажатием кнопки «Оплатить».

- Перепроверьте введенные данные, подтвердите готовность кодом из SMS.

Эта схема подходит для случаев с частичным досрочным погашением. При этом автоматически уменьшится размер ежемесячных выплат, но срок возврата останется прежним. Последний вариант доступен только для лиц, лично посетивших офис Сбербанка.

Желающие досрочно рассчитаться с банком полностью, должны воспользоваться специальной услугой. На мониторе появится сумма задолженности. Если этого не произошло, звоните в службу поддержки. Помните, что уже на следующий день сумма изменится.

Внесение суммы

Сразу необходимо оговориться, что в качестве досрочного взноса Сбербанк наличность не принимает. Нести в кассу бесполезно. Если есть сберегательный счет или карточка, пополните их, и воспользуйтесь следующими способами оплаты:

- Перевод через банкомат или терминал.

- С карты или счета при посещении любого офиса.

- Удаленно в личном кабинете Сбербанка.

Принимаются платежи с карточек и счетов других банков. В этом случае предусматривается комиссия, так как перевод межбанковский. На следующий день после зачисления проверьте, чтобы баланс по кредитному счету был нулевым.

Помните, что в режиме онлайн можно только уменьшить регулярные платежи. Для сокращения сроков при частичном погашении обращайтесь лично в отделение, предоставившее ссуду.

Результаты

Есть несколько исходов преждевременного погашения. В одних случаях подписывается допсоглашение о сокращении периода действия кредитного договора. В других его условия предполагают уменьшение объема средств, которые необходимо вносить каждый месяц, но сроки сохраняются прежними. При полном погашении в досрочном порядке выдается справка, где сказано, с какой даты долги списаны полностью. На основании этого документа Росреестр внесет соответствующую отметку в базу данных и отменит обременение.

Помощь государства

Государство всячески старается поддержать граждан, помогая им получать ипотеку с минимальной ставкой. Есть программы для молодых, многодетных семей и лиц, нуждающихся в социальной защите. При покупке жилья сделка облагается налогом, но можно оформить вычет, и получить часть денег или всю сумму обратно. Эти меры направлены на предоставлении возможности быстро погасить займ. У многих получается это сделать досрочно. При таком погашении расходы по ипотеке минимальны.

Оформление налогового вычета

Процедура предполагает частичное возмещение средств, затраченных на приобретение жилья. Если быть точным, сбор взимается с полученной от банка суммы. Максимальный налог с тела кредита – два миллиона рублей. С процентов – до трех миллионов. Возврату подлежат суммы до 260 и 390 тыс. руб. соответственно. В пункте 3 статьи 210 в Налоговом Кодексе говорится, что при определении размера вычета руководствуются официальным заработком заемщика. Чтобы узнать, сколько можно компенсировать, пользуйтесь специальным онлайн-калькулятором.

Материнский капитал

Использование средств, выделяемых государством на рождение ребенка, предполагает погашение тела ссуды и процентов, а также использование денег в качестве первоначального взноса. Штрафы и пени гасить нельзя. В качестве досрочной оплаты сертификат также подходит. Необходимо обратиться в Пенсионный Фонд и предоставить справку, где указан остаток долга по ипотеке и банковские реквизиты по договору о кредитовании покупки жилья. После этого из бюджета деньги переведут на счет в сбербанке.

Программы государственной поддержки ипотечного кредитования

Государственное субсидирование доступно для:

- Молодой семьи. Предполагается погашение до 35% цены недвижимости.

- Многодетной семьи. Это специальная региональная программа для родителей двух и более детей. Оплачивается до 100 тыс.

- Людей, страдающих от форс-мажорных обстоятельств. Допускается досрочная выплата 10% от невыплаченной суммы.

В последнем случае конечная цифра погашения определяется заработок заемщика снизился на 30% по сравнению со средним показателем за последние 12 месяцев.

Без первоначального взноса

Оформление ипотеки в Сбербанке происходит при условии обязательной оплаты первичного взноса. Его минимальный размер – 15%. По требованиям некоторых программ, он может быть увеличен до 50%. Единственную возможность обойтись без накопленных собственных средств для выплаты первоначального взноса имеют владельцы сертификата на материнский капитал. По закону им разрешается использовать социальные выплаты для внесения первого платежа.

Вам может быть интересно:

Приведи друга – акция Сбербанка для малого бизнеса

Где взять деньги на досрочное погашение ипотечного кредита?

Иногда формируются обстоятельства, требующие немедленного досрочного погашения. Подобное необходимо, если, например, семья собирается переезжать на ПМЖ в другой регион или за рубеж. Или, скажем, необходимо увеличить квадратуру, переехав в новую, большую квартиру или дом, так как в семье родилась двойня или тройня. Без погашения задолженности продать или обменять недвижимость не получится. Поэтому досрочная выплата долга становится проблемой. Но выход есть всегда, и не один.

Накопления

Речь идет не только о наличности, которой в большинстве случаев не хватает. Но люди продают ненужные ценности. Это может быть гараж, дача, автомобиль и т.д. Главное собрать необходимую сумму. У многих заемщиков и их родственников, готовых помочь на счетах хранятся сбережения, которые также можно использовать для досрочного погашения. Близкие вправе перевести средства напрямую, не давая купюры в руки должника. Для этого используют личный кабинет клиента банка.

Потребительский кредит

Здесь есть плюс – досрочное погашение ипотеки, а также минус – проценты по кредиту как правило выше. К такому способу прибегают редко, на и много денег Сбербанк не даст, пока основной долг не закрыт. Но если требуется срочно снять обременение с недвижимости, например, для последующей реализации, метод подходит. Последовательность действий предполагает погашение ипотечного займа, получение денег с продажи жилья, досрочная выплата потребительской ссуды.

Деньги в долг

Занимать у друзей никто не запрещает. Родственники также готовы поддержать, если речь идет о досрочном погашении долговых обязательств. Этот способ хорош, так как не нужно оплачивать проценты. МФО, предлагающие деньги «до зарплаты», берут за услуги слишком много. Ставка по микрокредитам велика, что делает заем невыгодным. Тем более, придется предоставлять обеспечение, а квартира не подойдет. Она сама является залогом. Поэтому постарайтесь добиться понимания у родственников, друзей, коллег, знакомых.

Предложения банков по срокам ипотечного кредитования

Топовые банки России предлагают свои ипотечные продукты по срокам, устанавливаемыми ими самими.

Ниже приводится таблица для наглядного обозрения, чтобы каждый смог выбрать соответствующий банк, ввиду определённых для себя минимальных и максимальных периодов кредитования.

| Финансовые организации | Минимальный срок (годы) | Максимальный срок (годы) |

| Сбербанк | 1 | 30 |

| ВТБ24 | 1 | 30 |

| Райффайзенбанк | 1 | 25 |

| ВТБ Банк Москвы | 1 | 30 |

| Газпромбанк | 1 | 30 |

| Банк ДельтаКредит | 3 | 25 |

| Россельхозбанк | 1 | 30 |

| Банк Санкт-Петербург | 1 | 25 |

| Банк Возрождение | 1 | 30 |

| Абсолют Банк | 1 | 30 |

| Промсвязьбанк | 3 | 25 |

| Банк Уралсиб | 3 | 25 |

| Банк Российский капитал | 1 | 25 |

| Банк АК БАРС | 1 | 25 |

| Банк Центр-Инвест | 1 | 20 |

| Транскапиталбанк | 1 | 25 |

| Банк ФК Открытие | 5 | 30 |

| Запсибкомбанк | 3 | 30 |

| Связь-Банк | 3 | 30 |

| Банк Жилфинанс | 1 | 20 |

По правде говоря, судя по таблице, особых отличий в сроках ипотечного кредитования, чтобы выбор упал на конкретный банк, не наблюдается.

Приобретающих жилплощадь для долгосрочного личного пользования в большинстве случаев устраивает средневременная ссуда. Однако это совсем не так для лиц, собирающихся впоследствии продать жильё либо выплатить ипотеку досрочно.

Альтернативные способы гашения ипотеки в сложной жизненной ситуации

Случается, что обстоятельства сложились так, что никто не помогает, а нужно как можно быстрее произвести досрочное погашение. Тогда имеет смысл обратиться непосредственно в Сбербанк, который предлагает воспользоваться реструктуризацией или рефинансированием. Первая услуга предоставляется клиентам банка, вторая доступна для лиц, оформивших заем в другой банковской структуре Российской Федерации. В зависимости от предложения меняются последствия. В любом случае досрочное погашение – быстрый способ снять долговые обязательства.

Рефинансирование ипотеки

Если деньги на покупку жилья выдал другой банк, при помощи рефинансирования можно перевести кредит в Сбербанк, который предлагает более выгодные условия. При этом валюта – рубли, даже если первичный займ выплачивался в долларах или евро. Процентная ставка ниже, и есть возможность досрочного погашения. Другие банки накладывают штрафы на тех, кто стремится раньше выплатить долг. Сбербанк это не делает. А при перекредитовании условия нового договора редактируются в соответствии с пожеланиями и возможностями клиента.

Реструктуризация ипотечного кредита

Сбербанк не рефинансирует собственные кредиты, но готов их реструктурировать. В результате условия меняются. Срок выплаты увеличивается, выплаты производятся в рублях. При необходимости предоставляются кредитные каникулы для решения временных финансовых трудностей. За это время можно подготовиться, собрать сумму, необходимую для досрочного погашения. А когда выплаты возобновятся, закрыть долг полностью или частично, чтобы изменить размер обязательного взноса или сократить срок возврата.

Как рассчитать сумму ипотеки по размеру дохода

Даже если сумма дохода не отличается космическими значениями, не стоит отчаиваться, считая ипотеку недоступной. Преимуществом ипотеки является возможность кредитоваться на протяжении 20-30 лет, что позволяет увеличить предельную величину займа при скромном окладе.

На сайте каждого ипотечного кредитора есть онлайн калькулятор, который поможет правильно рассчитать ипотеку по зарплате, корректируя данные онлайн по:

- срокам погашения (если не удается выплатить за 10 лет, можно задать для расчета значение длительности кредита в 25-30 лет);

- величине первого взноса (когда официальная оплата небольшая, стоит собрать сумму побольше и снизить запрашиваемую сумму);

- цены на квартиру (если заработок скромный, имеет смысл рассмотреть вариант покупки жилья по более демократичным ценам).

Что нужно обязательно сделать после погашения ипотеки?

После досрочного погашения средства будут на счету, а значит, долгов перед Сбербанком нет. В любом случае запросите справку, в которой отображен данный факт. В случае расхождения данных документ послужит неоспоримым доказательством в суде. Чтобы снять обременение с объекта недвижимости, справку предъявляют в Росреестр. Тогда дом или квартиру можно продать, подарить, обменять, завещать, сдать в аренду. В противном случае отметка не снимается, и распоряжаться собственностью запрещено.

Если имеет место досрочное прекращение договора, обратитесь к страховому агенту со той же справкой, чтобы вернуть часть средств, потраченных на оформление полиса.

Советы для ипотечных заемщиков

Внимательно зачитывайте договор перед визированием. Еще лучше, предоставьте документ для профессионального юридического, финансового мониторинга. Это позволит избежать скрытых, невыгодных условий. Подписывая, еще раз убедитесь, что все пункты являются приемлемыми. По возможности оформляйте досрочное погашение с сокращением срока кредитования. Тогда переплата будет минимальной. Уменьшать ежемесячный взнос имеет смысл, если планируется снижение уровня дохода или когда нужны деньги на другие цели.

Наличие депозита увеличивает уровень безопасности плательщика. Доход, сформированный процентами по вкладу, используйте в качестве досрочных выплат. Погашение займа за счет депозита не рекомендуется.

Ошибки заемщика при досрочном погашении

Некоторым приятнее держать деньги в руках, и потому для погашения имеющиеся суммы не используются. Итог – большая переплата. Другие не отделяют понятия обязательного платежа и досрочного. Если вносится 60 000 при обязательном взносе в 40 000, всего 20 тыс. идут на досрочное погашение. Не нужно собирать большую сумму. Гасите по мере возможности. Пока накопится желаемое количество, переплата по процентам будет расти. Однако последние деньги не стоит нести в банк. Держите в доме или на карте сумму на случай болезни, утраты работы и т.д.

Правильные шаги заемщика для досрочного погашения

При оформлении досрочного погашения пользуйтесь инструкциями, приведенным ниже. Контролируйте, чтобы после внесения средств банк сократил срок выплаты, а не снизил обязательный платеж. Как только в руках окажутся ликвидные 99% от следующего взноса, оплатите ипотеку, изменив условия договора. Не пренебрегайте налоговым вычетом. Подавайте декларацию в первый месяц года, чтобы как можно раньше вернуть часть затраченных средств. Воспользуйтесь рефинансированием, реструктуризацией, кредитными каникулами.

В любых непонятных ситуациях обращайтесь за бесплатной консультацией к специалистам. Это можно сделать по телефону, электронной почте, в режиме онлайн.

Какой необходим доход для участия в ипотечных программах

Рассматривая варианты кредитования, проблемы с низким заработком, недостаточным для выдачи ипотеки, чаще всего имеют граждане отдельных социальных категорий:

- молодые пары;

- бюджетные работники;

- семьи с 2 и более детьми.

Вышеуказанные граждане вправе воспользоваться льготными условиями кредитования с частичным финансированием из госбюджета. Для военнослужащих действует особая программа кредитования – военная ипотека с поддержкой по линии Минобороны.

В таких ситуациях у банков иное отношение к доходу заемщиков, поскольку участие в госпрограмме дает право брать компенсацию из бюджета.

Ипотека для молодой семьи

Чтобы стать участником по программе для молодых семей, надо, чтобы один из супругов был не старше 35 лет. Доход для получения ипотеки в таком случае будет определяться с учетом дополнительной поддержки от государства. Если заемщик состоит на очереди как нуждающийся в улучшении жилищных условий, есть шанс на получение сертификата на компенсацию 35-40% от стоимости жилья от государства.

Вне очереди рассматриваются ситуации, когда на учет в местной администрации встают молодые семьи с тремя и более детьми. Помимо субсидии, такая семья вправе оплатить часть кредита дополнительно за счет маткапитала.

Военная ипотека

Для военнослужащих зарплата для получения ипотеки не так актуальна, сколько количество лет выслуги – не менее 3 лет.

Участие в военной ипотеке предполагает оформление накопительного капитала по линии Минобороны, с компенсацией части стоимости жилья по достижении необходимого периода службы.

Ипотека плюс материнский капитал

Действие программы материнского капитала открыло возможность стать собственником комфортного жилья семьям, воспитывающим 2 и более детей. 453 тысячи рублей (по состоянию на 2021 год) могут быть направлены на первую выплату или на погашение действующей ипотеки, что облегчает бремя заемщика.

Для семей, в которых второй или третий ребенок родились после 01.01.2018 года, могут рассчитывать на особое отношение в банках, поддерживающих госпрограмму с льготной 6% ставкой. Оформление ипотеки с маткапиталом доступно во крупных банках, однако стоит предварительно узнать о доступности льготной процентной ставки, если важно снизить процентную переплату и, соответственно, платеж по ипотеке.

Строительство жилого дома

Многие семьи предпочитают квартирам частный дом, построенный собственными руками. На строительство уйдет немало средств, часть которых может быть профинансирована банком и государством.

Если заемщик владеет семейным сертификатом, оформляя ипотеку под строительство, часть долга погашается через выплату от Пенсионного фонда. Маткапитал выплачивается ПФР курирующим данное направление, поэтому перед обращением в банк стоит проконсультироваться с ПФР и обсудить возможности получения траншей из бюджета (помимо строительства, государство готово финансировать реконструкцию готового дома с расширением жилой площади).