Какие расходы существуют по ипотеке

Перед принятием окончательного решения о целесообразности оформления ипотечного кредита и подачей кредитной заявки каждый потенциальный заемщик должен крайне внимательно подойти к суммированию всех предстоящих расходов, из которых складывается итоговая стоимость ипотеки.

Стандартный ипотечный займ подразумевает основные (обязательные) и дополнительные издержки. К первым относятся:

- внесение первоначального взноса на счет продавца;

- оплата процентов за пользование заемными средствами кредитора;

- оформление страховки (оплата страховой премии);

- заказ отчета об оценке приобретаемой недвижимости;

- уплата госпошлины за регистрацию ипотечной сделки;

- расходы при расчете между сторонами (посредством банковской ячейки или аккредитива).

При этом дополнительно с клиента могут взиматься следующие платежи:

- плата за рассмотрение заявки;

- нотариальные расходы (на оформление и удостоверение согласий, доверенностей, договоров и т.д.);

- банковские издержки (например, единовременная плата за понижение кредитной ставки по ипотеке);

- расходы на риелтора и юриста.

ВАЖНО! Тарифная и кредитная политика каждого банка может как предусматривать перечисленные выше траты для заемщиков, так и не предусматривать.

Обязательные расходы

Разберем нюансы и примерную величину расходов по оформлению ипотеки, относящихся к обязательным.

Страхование

В соответствии с российским законодательством обязательным является только страхование залогового имущества от гибели и утраты. Оформление личной страховки происходит по инициативе самого клиента.

Что касается очередности процедуры, то на этапе получения официального одобрения ипотечной заявки заемщик должен заключить договор страхования и оплатить страховую премию по выбранному типу полиса.

Обычно банк-кредитор предоставляет заемщику перечень аккредитованных страховых компаний, которым он доверяет и к страховым полисам которых не придирается. Стоимость страховки варьируется в зависимости от страховщика и набора включенных рисков. Имущественная страховка в денежном выражении в среднем по рынку составляет от 0,1 до 0,5% от рыночной цены покупаемой жилплощади. Личная же страховка будет немного дороже – от 0,3 до 0,6%.

Также дополнительно клиент может застраховать титул (утрату права собственности). Расходы на подобный полис составят ориентировочно от 0,2 до 0,5% от цены недвижимости.

Узнать стоимость страхования по ипотеки вы сможете с помощью этого калькулятора:

Важный момент! С помощью калькулятора на нашем сайте можно оформит полис страхования онлайн с дисконтом к обычной цене в 10-15%, поэтому рекомендуем обязательно сделать расчет прежде, чем оформлять полис в страховой или в банке.

Оценка

Оценивать недвижимость также лучше у рекомендованных кредитором компаний. Стоимость напрямую зависит от субъекта РФ и типа оцениваемого жилья. Логично, что оценка 1-к. квартиры обойдется существенно дешевле оценки загородного дома. Так же и по регионам – отчет об оценке в Москве будет стоить больше, чем в любом другом российском населенном пункте. Обычно стоимость оценки в Москве и Санкт-Петербурге составляет от 5-8 000 рублей, в регионах от 2-х до 5000.

Окончательный отчет об оценке залогового имущества оформляется в виде структурированной папки с перечислением методов оценки, приложением фотографий и заверением специалиста-оценщика.

Интересный факт! Оценку для ипотеки в Сбербанке в ряде случаев с 2021 года можно уже не делать благодаря возможностям сайта ДомКлик. Узнать подробности можно из нашего поста.

Пример оформления отчета оценщика можно загрузить здесь.

Выдача и перечисление средств

Банковские расходы по оформлению ипотечного займа складываются из:

- расходов по передаче денежных средств от покупателя продавцу;

- затрат на комиссии по денежным переводам;

- допопции (например, единовременная плата за понижение процентной ставки на весь срок кредитования или на определенный интервал времени – обычно не менее 1% от суммы ссудной задолженности).

Передача денег по ипотечной сделке может производиться по согласованию сторон с помощью банковской ячейки или аккредитива. Оба варианта платные. Стоимость по банкам может существенно разниться. Минимальная цена по аккредитиву – от 1,5 тыс. ₽, по ячейке – от 2 тыс. ₽.

Госпошлина за регистрацию сделки

Ипотечный договор регистрируется в МФЦ или Регпалате при условии обязательной уплаты госпошлины. В настоящее время придется уплатить 1 тыс. ₽. В случае необходимости внесения изменений, а также при его расторжении в договор клиент должен будет довнести еще 200 ₽.

Если в качестве залогового имущества выступает один земельный участок, то госпошлина за оформление составит 350 ₽.

ОБРАТИТЕ ВНИМАНИЕ! Если производится переуступка прав по ипотеке (замена одного заемщика на другого), величина пошлины увеличится уже до 1 600 ₽.

От каких расходов в Сбербанке не отказаться

При оформлении ипотеки в Сбербанке в обязательном порядке придется оплатить:

- Стоимость страховки. Без заключения договора страхования кредитуемого объекта невозможно обойтись ни в одном банке, так как данное условие заложено на уровне законодательства. Оформление личной страховки не является обязательным, однако, в рамках отдельных программ, действующих в Сбербанке, без договора страхования жизни и здоровья кредит не оформить. К примеру, для участников программы НИС, кредитующихся в рамках военной ипотеки, оформление личной страховки – обязательное требование. И здесь нужно понимать, что в ответ на отказ от исполнения обязательных требований последует санкция в виде увеличения процентной ставки.

- Кроме того, важно упомянуть и о возможности выбора страховщика. Обычно кредитная организация предлагает выбрать страховую компанию из перечня своих партнеров, однако, заемщику не запрещается самостоятельно найти страховщика, например, такого который предложит меньшую стоимость страховки. Тем не менее, не стоит заключать договор без одобрения страховой компании банком.

- Услуги оценочной компании. Чтобы повысить шансы на получение необходимой суммы кредита, желательно заказывать отчет у аккредитованного Сбербанком оценщика. Расценки в данном случае в зависимости от выбранного исполнителя существенно отличаться не будут и обусловлено это тем, что на конечную стоимость в большей степени влияют такие факторы, как тип оцениваемого объекта недвижимости и место нахождение оценочной компании. Разумно предположить, что отчет о рыночной стоимости однокомнатной квартиры обойдется дешевле, нежели документ, составленный в отношении загородного дома. Кроме того, стоимость услуг оценщика, работающего в столице, значительно отличается от стоимости аналогичных услуг в регионах.

- Проверку кредитуемого объекта, если заемщик приобретает жилье в новостройке. В Сбербанке экспертный анализ такого жилья обязателен и осуществляется на платной основе. При покупке квартиры на вторичном рынке заемщик может взять расходы по проверке недвижимости на себя, однако, и в этом случае он вынужден понести расходы (например, при запросе выписок и справок).

- Расходы, связанные с выдачей кредита. В данном случае обязательным будет погашение величины первоначального взноса и это, пожалуй, самые значительные основные затраты. Сэкономить можно только тогда, когда кредитор предлагает пониженный процент первоначального взноса в рамках отдельных программ или в связи с проведением акции. Однако, на величину менее 10 % рассчитывать не приходится.

- Расходы, связанные с регистрацией. Этот вид затрат напрямую зависит от величины пошлины, определяемой государством, поэтому возможность сэкономить полностью исключается.

- Тариф за использование аккредитива или банковской ячейки для расчетов с продавцом. Так как наличными средствами ипотечный кредит не выдается, заемщику придется выбрать удобный для себя способ расчетов. Причем и тот, и другой предусматривает внесение платы кредитору. К этой категории расходов можно добавить комиссионный сбор за перевод денежных средств получателю.

Дополнительные расходы

К перечисленным выше обязательным расходам могут быть добавлены и дополнительные. Рассмотрим их подробнее.

Рассмотрение заявки

Большинство российских банков уже отошли от практики взимания комиссии за рассмотрение кредитных заявок. В середине 2000-х ее оплачивал каждый клиент, обратившийся в банк за ипотекой.

В современных условиях остался небольшой процент кредитных учреждений, в которых до сих пор заемщики несут подобные издержки (например, ДельтаКредит и некоторые банки регионального уровня).

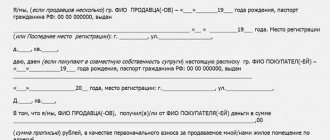

Расходы на нотариуса

К нотариальным расходам относятся:

- оплата оформления согласия супруга/супруги на заключение кредитного договора и договора залога (в регионах порядок цен стартует с отметки в 1000 ₽);

- заверение брачного контракта (от 10 тыс. ₽);

- составление и заверение любой доверенности в отношении ипотечной сделки (от 1 тыс. ₽).

Каждый случай индивидуален, и часто требуется только нотариальное оформление согласия на сделку от супруга.

Банковские

Некоторые банки предлагают ипотечным заемщикам воспользоваться дополнительным продуктом по изменению установленной процентной ставки. Суть заключается во внесении единовременного платежа, который в среднем составляет 1-4% от суммы займа, после чего ставка будет снижена.

Важно понимать, что ни один банк не пойдет на существенное сокращение своей прибыли, поэтому после уплаты такой комиссия процент уменьшится на 0,5-1,5%. Яркий пример – опция «Назначь свою ставку» в ДельтаКредит банке, где ставку можно понизить максимум на 1,5% при внесении единовременно 4% от ссудной задолженности.

Расходы на юриста и риелтора

Заемщики, которые не имеют возможности самостоятельно заниматься процедурой оформления ипотеки от начала и до конца, а в некоторых случаях просто не обладают достаточной компетентностью, нанимают за допплату для этих целей специалистов – юриста и/или риелтора.

Расходы заключаются в оплате составления проекта договора купли-продажи, проверки юридической чистоты заключаемой сделки, поиска объекта недвижимости и получения иных консультаций. Общая сумма подобных издержек для клиента зависит от суммы договора, его типа и ряда других факторов. Начальная отметка – от 1% от цены недвижимого имущества.

Как уменьшить сумму финансовых расходов?

Жилищная ссуда относится к долговременным займам, стоимость которых может достигать нескольких миллионов рублей. Заёмщик, желающий снизить финансовые затраты при получении ипотечного кредита, должен придерживаться следующих правил:

- Внимательно изучить все ипотечные программы, которые предлагает банк. Также следует вдумчиво прочитать кредитный договор и дополнительные соглашения к нему. Не стоит заверять документы с неясными условиями и размытыми формулировками. Перед подписанием бумаг необходимо уточнить все непонятные моменты. Работу с документами можно поручить профессиональному юристу;

- Постарайтесь внести крупный первоначальный взнос. Если вы имеете право на получение материнского капитала, субсидий и иных государственных выплат, то нужно направить эти средства на погашение первого платежа;

- Закройте ипотечный кредит досрочно. В этом случае вы сократите срок договора и значительно уменьшите общую стоимость займа;

- Откажитесь от ежегодной покупки полиса, страхующего жизнь и здоровье. Страховые взносы сильно увеличивают стоимость ипотечного кредита;

- Не пользуйтесь услугами риелторов, юристов и страховых брокеров. Если вы владеете компьютерной техникой, то сможете без особого труда найти любой закон и подзаконный акт. Полученные знания позволят вам уверенно действовать на рынке недвижимости;

- Используйте сервис электронной регистрации при оформлении сделок. Это позволит снизить финансовые затраты и избежать личного посещения МФЦ;

- Старайтесь вовремя вносить аннуитетные платежи. Задержка при перечислении взноса может привести к начислению неустойки.

Финансовые сбережения можно сэкономить, если заёмщик будет активно использовать сайт domclick.ru. Сервис Домклик, разработанный специалистами банка, предназначен для решения следующих задач:

- Дистанционная подача заявки на ипотеку;

- Поиск недвижимости на первичном рынке;

- Оценка стоимости жилой и коммерческой недвижимости;

- Правовая экспертиза документов;

- Проверка деловой репутации контрагентов.

Цифровой сервис Домклик объединяет партнёров, сотрудников и клиентов банка. Удобный личный кабинет позволяет пользователю быстро связаться с персональным менеджером и получить необходимую консультацию. Сайт также даёт возможность отслеживать процесс одобрения кредитной заявки в режиме реального времени.

Дополнительные расходы по ипотеке в Сбербанке

Сбербанк, как один из наиболее популярных кредиторов по выдаче ипотеки, предлагает своим клиентам ряд дополнительных сервисов, которые призваны сэкономить массу времени и сил для участников сделки. Разберем подробнее, какие существуют необязательные расходы при оформлении ипотеки в Сбербанке.

Сервис безопасных расчетов

Суть услуги заключается в том, что покупатель переводит сумму по договору на номинальный счет ЦНС (специально выделенная структура Сбербанка), которые только в случае успешной регистрации в Росреестре будут переведены на счет продавца. С помощью применения расчетов через такой сервис максимально учитываются права каждой стороны при непрерывном контроле со стороны Сбербанка.

После заключения договора с ЦНС покупатель (заемщик) должен будет заплатить 2 тыс. ₽.

Электронная регистрация сделки

Удаленная регистрация ипотечного договора позволяет избежать лишнего посещения отделения Сбербанка и Регпалаты. За установленную плату (от 5550 до 10 тыс. ₽ в зависимости от типа жилья и региона) сделка будет оформлена в удаленном формате (с помощью ЭЦП) через персонального менеджера от Сбербанка. Данная статья дополнительных расходов при оформлении ипотеки в Сбербанке в последнее время становится все более популярной.

Коммунальные платежи в новостройке

При покупке квартиры в новостройке вас с высокой вероятностью попросят оплатить коммунальные услуги на несколько месяцев вперед. Такой опережающий платеж позволяет управляющей компании наладить бесперебойную подачу необходимых ресурсов и надежное обслуживание. Сумма может варьироваться в зависимости от компании и региона, но чаще всего речь идет о 20-30 тыс. рублей.

Чтобы запланировать эти расходы, изучите договор с застройщиком и уточните все вопросы, связанные с управляющей компанией на этапе его подписания.

Дополнительные расходы по ипотеке в ВТБ

Клиент может понести следующие дополнительные расходы при оформлении ипотеки в банке ВТБ:

- Плата за перевод денег на счет продавца (если клиент приобретает первичное жилье, и деньги будут перечислены застройщику).

- Расходы на аккредитив или аренду ячейки.

- Личное и титульное страхование (банк, естественно, рекомендует компанию ВТБ-Страхование).

- Нотариальные услуги (при необходимости).

То есть в сравнении со Сбербанком, допрасходы в ВТБ стандартны и не предполагают использование доппродуктов и сервисов.

Итоговая сумма всех расходов по ипотеке

На вторичное жилье

Если взять стандартную сделку, к примеру, по приобретению вторичной 2-к. квартиры стоимостью 3 млн. ₽ с 20% первым взносом в российском городе-миллионнике, то итоговые издержки заемщики будут включать в себя:

- оценку – ориентировочно 4 000₽;

- страховка (только имущественная) – 3 600₽;

- госпошлина – 1 000₽;

- аренда банковской ячейки для расчетов – 2 000₽.

Итого получается 10 600₽. Это обязательные расходы, избежать которых не удастся. Этот минимум обязательно стоит закладывать еще на этапе планирования оформления ипотечного кредита.