Общие положения

Первая глава ФЗ об ипотечном залоге недвижимости состоит из 7 статей. В первой описано, при каких обстоятельствах, и на каких условиях возникает ипотека, а также законодательные способы регулирования. В этой же главе указано, что имущество, отдаваемое в залог по ипотечному кредитованию, остается в пользовании заемщика, а не передается кредитору. А предоставить собственность в залог может не только собственник, но и другие лица, у которых есть на это соответствующие документы и разрешения.

В тексте закона четко указано, что сумма за заложенную недвижимость, которую клиент получает от кредитора, не может превышать ее стоимость. Заем может равняться залогу или быть меньше его. Прописываются и особые ситуации, когда кредитор несет расходы на содержание заложенной недвижимости. В этом случае кредитная организация вправе компенсировать собственные затраты за счет реализации залога.

Ст.5 ФЗ 102 четко определяет имущественные категории, которые могут быть использованы в качестве залога:

- наделы земли, кроме тех, которые относятся к государственным или муниципальным, для таких участков отдельные правила;

- постройки, предприятия, отдельные сооружения;

- квартиры в многоэтажках и частные дома или их части, которые могут быть отдельно выделены;

- гаражи, хозпостройки, садовые домики;

- парковочные машино-места;

- водный и воздушный транспорт.

В 6-ой статье оговаривается право передачи недвижимости в залог. А в 7-ой говорится о жилплощади, находящейся в общей или совместной собственности. Если происходит залог такой недвижимости, то необходимо собирать бумаги о согласии всех дольщиков. Но если возможно выделение доли из общего имущества потенциальному заемщику, то он вправе самостоятельно распоряжаться личной недвижимостью.

У владельца доли есть право на использование ее в качестве залога, но редко какой кредитор согласится с такими условиями. Подобное имущество сложно продать, оно относится к неликвидным вариантам. Но для дополнительного обеспечения по кредиту такое имущество можно использовать. При этом кредитор больше внимания уделит платежеспособности заемщика и его кредитной истории. Такие данные могут лучше проинформировать о финансовой дисциплине, доходах и исполнительности клиента.

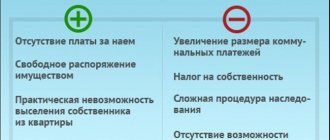

Каковы отличия законной ипотеки от кредита в силу договора?

Ипотека в силу закона и в силу договора имеют ряд очень важных и существенных отличий, которые приведены в таблице.

| В силу закона | В силу договора | |

| Возникновение | возникает автоматически согласно действующему законодательству РФ | возникает, если составлен отдельный договор |

| Предмет залога | недвижимость, на приобретение которой выдается целевой займ | любая недвижимость, которая находится у заемщика в собственности |

| Регистрация | 1) Одновременно в момент регистрации права собственности. 2) по заявлению одной из сторон сделки (кредитора, заемщика) | 1) После того, как зарегистрируется договор купли-продажи. Основанием станет отдельный ипотечный договор. 2) По совместному заявлению заемщика и кредитора |

| Оплата государственной пошлины | не взымается | взымается |

Про закладную и госрегистрацию ипотеки

Описание закладной по ипотеке дано в третьей главе ФЗ-102. В этом разделе прописаны основные положения, условия оформления и работа с электронной версией документа.

По сути, закладная — это именная ценная бумага. Но ее оформление при ипотеке необязательно. Никто не обязывает оформлять подобную бумагу при этом виде кредитования. Если закладная оформлена, то право на нее может быть переуступлено. Тому, как это сделать, посвящена отдельная статья.

Когда заемщик погашает задолженность, кредитор возвращает закладную. Собственник самостоятельно снимает обременение с имущества в госоргане.

В четвертой главе прописаны этапы госрегистрации залога. Здесь указано как вносится, редактируется, корректируется, исправляется или изымается запись об ипотеке из государственного реестра. Также в статьях говорится о действиях собственника имущества при ликвидации залогодержателя. Например, при банкротстве кредитора.

В этой же главе указано, что госпошлину за оформление госрегистрации уплачивают при внесении записи или при ее корректировках. Налог составляет:

| Содержание | Физические лица | Юридические лица |

| Внесение записи | 1 000 рублей | 4 000 рублей |

| Корректировка записи | 200 рублей | 600 рублей |

При оформлении договора между физическим и юридическим лицом устанавливается размер выплаты как для физического лица. Налоги и сборы величины не постоянные. Они зависят от действующего на текущий момент законодательства, поэтому актуальную стоимость следует смотреть на день госрегистрации.

В ст. 25 ФЗ «Об ипотеке» описана процедура погашения записи в Госреестре о залоге имущества. Там же указано, какие лица и в каком составе могут подавать заявление о погашении и перечень бумаг.

Когда возникает такая ипотека?

Ипотека в силу закона возникает тогда, когда физическое лицо получает право собственности на какую-либо недвижимость вследствие подписания и исполнения договора купли-продажи, ренты, мены или любого другого соглашения, где используются кредитные деньги. Из этого следует, что завершенной сделка становится после регистрации в Росреестре, но никак не до этого этапа.

Вообще, термин «ипотека в силу закона» используется редко, т.к. его главное предназначение — это закрепление обременения на определенную недвижимость. Оперируют этим понятием в основном сотрудники Росреестра, реже — банковские сотрудники.

В зависимости от того, какой был выбран способ оформления ипотеки, устанавливается и конкретный объект недвижимого имущества, на который затем накладывается обременение (залоговое обязательство).

Сохранение недвижимости

Заложенное имущество должно надлежащим образом использоваться и сохраняться. Это вписано в текст договора. А из пятой главы закона 102 по ипотеке можно узнать более детально нюансы об обязанностях и ответственности сторон в отношении залога:

- Как собственник недвижимости может использовать заложенное имущество. Никаких ограничений кредитор не имеет права устанавливать. Более того владелец жилья может даже извлекать дополнительный доход от личной собственности, оформленной в залог. Например, сдавать арендаторам посуточно или на более продолжительный срок.

- Кто проводит ремонт заложенной недвижимости. Все расходы на ремонт жилья несет его владелец, если иное не прописано в дополнительных соглашениях. К тому же, кредитор вправе потребовать досрочно погасить заем, если заложенное имущество утрачивает свою первоначальную стоимость из-за халатного отношения собственника.

- Как проходит страхование объекта недвижимости, предоставляемого в залог. Страховку жилплощади обязательное условие при ипотечном кредитовании. Ее оплачивает заемщик. При этом она не может составлять менее 10 % от стоимости недвижимости, но и не может превысить 50 % от основной суммы долга. Некоторые кредитные учреждения предлагают своим заемщикам оплатить также личное страхование. Но банки не имеют права принудить клиента приобретать такой полис. Отказ от личного страхования может послужить поводом для пересмотра процентной ставки по кредиту в сторону увеличения.

- Какие меры допустимо применять для защиты залога от порчи и утраты. А также от действий третьих лиц. Если возникает реальная угроза, то владелец обязан уведомить банк обо всем, что ему известно и может повлечь утрату залога.

- О правах кредитора проверять имущество, оформленное в залог.

- Какие последствия наступают при утрате или порче ипотечной недвижимости для владельца и кредитора.

При пренебрежении обязанностями со стороны владельца недвижимости, несвоевременном ремонте или преднамеренной порче, кредитор может просить досрочно закрыть договор займа.

Передача прав на имущество

В шестой главе ФЗ-102 «О залоге» описан переход прав на недвижимость в закладе по ипотеке. В статьях этого раздела описаны:

- процедура отчуждения недвижимости;

- сохранение ипотеки при передаче прав на недвижимость в залоге третьему лицу;

- последствия при нарушении процедуры отчуждения прав на имущество;

- последствия изъятия ипотечного имущества со стороны государства, в том числе по программам реновации.

В этом же разделе указано право кредитора истребовать возврата средств по займу досрочно, в ситуации, когда залоговое жилье изымается по виндикации. То есть, когда реальный собственник другой гражданин, а не залогодатель. Процедура проходит при вынесенном решении суда по изъятию жилья, которое вступило в силу.

Ипотека по своей правовой природе является формой залога недвижимого имущества, при котором имущество является собственностью должника, но при этом его кредитор в случае невыполнения должником своих обязательств по выплате денежных средств получает право на реализацию заложенного ему недвижимого имущества в целях возврата переданных должнику денежных средств. Иными словами, обязательством должника является погашение кредита, а залог недвижимости является формой обеспечения исполнения финансовых обязательств должника перед его кредитором.

Так, статьей Федерального закона от 16.07.1998 N 102-ФЗ «Об ипотеке (залоге недвижимости)» (далее — Закон об ипотеке) установлено, что по договору о залоге недвижимого имущества (договору об ипотеке) одна сторона — залогодержатель, являющийся кредитором по обязательству, обеспеченному ипотекой, имеет право получить удовлетворение своих денежных требований к должнику по этому обязательству из стоимости заложенного недвижимого имущества другой стороны — залогодателя преимущественно перед другими кредиторами залогодателя, за изъятиями, установленными федеральным законом. Имущество, на которое установлена ипотека, остается у залогодателя в его владении и пользовании. В теории гражданского права принято различать два вида ипотеки: ипотека в силу закона и ипотека в силу договора. Ипотека в силу закона — это форма ипотеки, которая возникает по обстоятельствам, указанным в законе, вне зависимости от воли и желания сторон. Примером ипотеки в силу закона может являться п.5 ст. 488 ГК РФ, согласно которому, если иное не предусмотрено договором купли-продажи, с момента передачи товара покупателю и до его оплаты товар, проданный в кредит, признается находящимся в залоге у продавца для обеспечения исполнения покупателем его обязанности по оплате товара. Аналогичное правило применяется к договору о продаже товара в кредит с условием о рассрочке платежа (п.3 ст. 489 ГК РФ). При передаче под выплату ренты земельного участка или другого недвижимого имущества получатель ренты в обеспечение обязательства плательщика ренты приобретает право залога на это имущество (ст.587 ГК РФ). Также обеспечение исполнения обязательств по договору залогом в силу закона установлено для застройщика (залогодателя) по договору с момента государственной регистрации договора у участников долевого строительства (залогодержателей), с учетом особенностей, предусмотренных ч. 2.1 ст. 13 Федерального закона от 30.12.2004 N 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» (далее — Закон о долевом участии в строительстве), за исключением случаев привлечения застройщиком денежных средств участников долевого строительства при размещении таких средств на счетах эскроу (ст.13, ч. 4 ст. 15.4 Закона о долевом участии в строительстве), а также для обеспечения обязательства покупателя по оплате приобретенного в рассрочку государственного или муниципального имущества (п. 6 ст. 35 Федерального закона от 21.12.2001 N 178-ФЗ «О приватизации государственного и муниципального имущества»). Ипотека в силу закона применяется также при приобретении земельного участка, жилых домов или квартир за счет кредитных (заемных) средств (ст. 64.1, 77 Закона об ипотеке). В отличие от ипотеки в силу закона, ипотека в силу договора — это залог недвижимости, возникающий на основании заключенного сторонами договора. Ипотека в силу договора заключается в целях обеспечения выполнения должником обязательств по договору займа или кредитному договору. В данном случае ипотека не является самостоятельным обязательством, а лишь выполняет обеспечительную функцию по первоначальному договору займа или кредитному договору. Государственной регистрации в Едином государственном реестре недвижимости подлежат права собственности и другие вещные права на недвижимое имущество и сделки с ним. Также подлежат государственной регистрации ограничения (обременения) прав на недвижимость, в том числе ипотека (ст. 131 ГК РФ, п. 6 ст. 1, п. 2 ст. 14 ФЗ от 13.07.2015 N 218-ФЗ «О государственной регистрации недвижимости»). Необходимо отметить, что ипотека в силу договора отличается от ипотеки в силу закона еще и тем, что договорная ипотека подлежит государственной регистрации лишь по совместному заявлению обеих сторон договора. Государственная регистрация ипотеки, возникающей в силу нотариально удостоверенного договора об ипотеке, может осуществляться также на основании заявления нотариуса, удостоверившего договор об ипотеке. При наличии управляющего залогом государственная регистрация ипотеки осуществляется на основании совместного заявления залогодателя и управляющего залогом, действующего на основании договора управления залогом, заключенного с залогодержателем. Вместе с указанным совместным заявлением представляется договор, на основании которого возникло обеспечиваемое ипотекой обязательство, а также договор управления залогом или договор синдицированного кредита (займа), если такой договор содержит положения об управлении залогом (ч. 1 ст. 20 Закона об ипотеке). В свою очередь, государственная регистрация ипотеки в силу закона осуществляется на основании заявления залогодержателя или залогодателя либо нотариуса, удостоверившего договор, влекущий за собой возникновение ипотеки в силу закона, без уплаты государственной пошлины. Государственная регистрация ипотеки в силу закона осуществляется одновременно с государственной регистрацией права собственности лица, чьи права обременяются ипотекой, если иное не установлено федеральным законом. Права залогодержателя по ипотеке в силу закона могут быть удостоверены закладной.

Последующие ипотеки

В седьмой главе введено понятие последующей ипотеки и ситуации, когда допущено ее использовать. В статьях разъяснено при каких условиях один и тот же залог, может быть обеспечением по разным займам одного и того же гражданина или разных физических лиц. Если в тексте первой ипотеке запрещено повторно закладывать имущество, то никаких последующих ипотек возникать не может.

Также в этом разделе описана процедура госрегистрации при оформлении имущества в залог второй или третий раз. И в какой последовательности будут взыскиваться долги с заемщиков, при невыплате кредитов.

Переуступка прав и обращение взыскания

Кредитор может передавать свои права на залог, если это не запрещено условиями договора. Одновременно с этим обязательство по выплате займа может передаваться или нет. Такие детали могут быть прописаны отдельно при оформлении соглашения. Права могут передаваться и на закладную. На ценной бумаге делается запись о новом правообладателе.

В Законе 102 прямо запрещено делать надписи, которые указывали бы на запрет передачи закладной другим кредиторам. Если подобные надписи были сделаны, то они лишены юридической силы и являются недействительными.

Некоторые клиенты не исполняют свои обязательства в срок, тогда кредитор может подать на заемщика в суд. Это прописано в 9 Главе ФЗ-102. При таких обстоятельствах у кредитной организации наступает право реализовать залоговое имущество. Средства, полученные от продажи недвижимости, банк направляет на компенсацию собственных затрат.

Бывает так, что денег вырученных от реализации залога может не хватить на возмещение всех понесенных убытков. Тогда кредитор может в судебном порядке потребовать от заемщика компенсации оставшейся разницы.

Продажа заложенной недвижимости

В 10 главе закона»Об ипотеке» расписана процедура реализации заложенного имущества. Когда у кредитора наступает право продать недвижимость, он может заручиться согласием заемщика, а может запустить процесс и без него. При выборе первого варианта стороны могут прийти к мировому соглашению и продать залог на максимально выгодных для всех участников условиях. Если банк инициирует продажу недвижимости без согласия клиента, то это проходит через торги.

На аукционе залогу присваивают минимально допустимую стоимость. Если объект не будет реализован, то торги признаются несостоявшимися. На следующем аукционе цена залога устанавливается еще ниже. Кредитор размещает информацию о торгах в официальных изданиях. Участники, которые хотят принять участие в торгах, вносят залог до 5 % от стоимости лота. Покупает недвижимость тот, кто даст большую цену. Остальным участникам залоги немедленно возвращаются.

Покупатель обязан внести остаток стоимости за приобретенную недвижимость в течение 5 дней после торгов. И за следующие 5 дней с ним заключают сделку на продажу имущества.

В ст. 61 описаны условия как будут распределены средства, полученные от продажи залога. Кто на них имеет право и в какой очередности компенсируются долги всем кредиторам. Если вырученная сумма больше, чем долги всем кредиторам, то остаток возвращается бывшему собственнику жилья.

Как заключить договор приобретения недвижимости с ипотекой?

Законом установлено, что при включении соглашения об ипотеке в соответствующий договор, в отношении формы и государственной регистрации этого договора должны быть соблюдены требования, установленные для договора об ипотеке

(п. 3 ст. 10 Закона об ипотеке).

Условие об ипотеке может быть включено в разные виды договоров. Это может быть договор купли-продажи, мены, ренты и т.д.

Наибольшей востребованностью пользуются договора купли-продажи жилья с использованием кредитных средств

.

Рассмотрим особенности ипотеки в силу закона при приобретении объекта недвижимости за счет кредитных или заемных средств.

При покупке недвижимости за счет кредитных средств заключается договор купли-продажи объекта недвижимости. Сторонами такого договора являются покупатель, которому предоставляется кредит на основании кредитного договора или договора займа, и продавец — собственник объекта недвижимости или его представитель.

При этом в договоре купли-продажи указываются не только существенные условия договора купли-продажи, но и существенные условия ипотеки: предмет договора, источник оплаты приобретаемой недвижимости, порядок расчетов между сторонами, права и обязанности сторон, срок действия договора и иные условия.

Для заключения договора купли-продажи с использованием кредитных средств следует следует последовательно предпринять ряд шагов:

- Шаг 1

— выбрать банк, изучив ипотечные программы различных банков и условия предоставления ими кредитов (процентная ставка, порядок внесения платежей, срок ипотеки, размер ежемесячных выплат, условия досрочного погашения и пр.). - Шаг 2

— заполнить анкету и подготовить документы для получения кредита под залог недвижимости.Подробнее

Как правило, банки требуют следующие документы:

- заявление на выдачу ипотечного кредита по форме банка;

- паспорт заемщика;

- свидетельство о браке (если вы состоите в браке);

- свидетельство о рождении несовершеннолетних детей (при их наличии);

- документы, подтверждающие Ваши доходы;

- копию трудовой книжки, заверенную работодателем (для подтверждения стажа работы) и др.

- Шаг 3

— подать документы в банк и дождаться одобрения на выдачу кредита. - Шаг 4

— после получения предварительного одобрения от банка подобрать подходящее под Ваши критерии

недвижимое имущество

, которое также отвечает требованиям банка. Для минимизации рисков, связанных с приобретением жилья, рекомендуем доверить поиск и анализ информации о конкретном, выбранном Вами, объекте недвижимости профессионалам. Для этого просто закажите

паспорт объекта

.В случае необходимости на этом этапе может быть подписано соглашение о задатке либо предварительный договор купли-продажи (ст. 380, п. 1 ст. 429 ГК РФ).

- Шаг 5

— повторно обратиться в банк для выдачи кредита, дополнив пакет документов:- отчетом независимого оценщика о рыночной стоимости недвижимости (п. 3 ст. 9 Закона об ипотеке; ст. 11 Федерального закона от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации»);

- копией соглашения о задатке (авансе) или копией предварительного договора купли-продажи (по требованию банка);

- договором страхования рисков (жизни и здоровья заёмщика, приобретаемого имущества и пр.).

- Шаг 6

— заключить договор купли-продажи с использованием кредитных средств (может быть составлен банком или подготовлен сторонами договора).Как правило, составляются и подписываются следующие документы:

- кредитный договор на заранее оговоренных условиях (ст.ст. 819, 820 ГК РФ; ст. 9.1 Закона об ипотеке; ст. 6.1 Федерального Закона от 21.12.2013 № 353-ФЗ «О потребительском кредите (займ)).

договор купли-продажи квартиры с использованием кредитных средств (п. 1 ст. 549 ГК РФ);

- закладная (готовится банком) (п. 1 ст. 13 Закона об ипотеке).

- Шаг 7

— зарегистрировать право собственности на недвижимость и ипотеку в силу закона.

Особенности ипотеки с земельными участками

Владельцы вправе заложить землю, которая превосходит минимально установленный размер в данном субъекте РФ. При этом можно направить в ипотеку землю из муниципальной собственности, если:

- участок выделен под индивидуальное строительство в рамках социальных программ;

- заем берется под благоустройства данного участка;

- решение о том, можно ли заложить данный участок выносит муниципалитет.

Владелец земли не должен быть у кредитора разрешение под его застройку. Срабатывает принцип неделимости: здания на земле не могут существовать отдельно от нее.

Две особенности при этом типе залога:

- При оформлении частного дома в залог земельный участок под ним всегда оформляется вместе с недвижимостью.

- При наступлении взыскания по залогу земель сельскохозяйственного назначения, выставлять на торги поля не имеют права до тех пор, пока не собран и не реализован урожай.

Если земля используется по договору аренды, арендатор вправе заложить ее на срок, который короче самой аренды. При этом разрешение владельца земли для кредитора не обязательно.

Особенности ипотеки в силу закона

При получении жилищного кредита заемщикам следует учитывать важные последствия регистрации сделки:

- При регулярных просроченных платежах банк может передать право на залог третьим лицам (например, коллекторскому агентству) или продать его по решению суда. При этом обязательно письменное уведомление заемщика о предстоящих процедурах.

- Ипотека в силу закона несовершеннолетними собственниками законом допускается, но при одном условии. Если новыми владельцами недвижимости становятся дети, следует сначала получить согласие органов опеки и попечительства на залог. Дело в том, что такая сделка задевает интересы ребенка, поэтому государство должно оценить ее правомерность.

- Заложенное имущество должно находиться в неизменном состоянии, а заемщик обязан предпринять все возможные меры для его сохранения. Именно по этой причине банки требуют оформлять страхование залога в период выплаты ипотечного займа. Что будет если не делать страховку по ипотеке?

- При возникновении ситуации, когда есть угроза повреждения или разрушения имущества, его владелец обязан сразу же поставить в известность залогодержателя.

- Банк имеет право любой момент проверить состояние объекта залога. Хотя на практике представители кредитной организации редко сами выезжают на его осмотр. Можно ли делать перепланировку когда квартира в ипотеке?

- Владелец недвижимости не имеет права сдавать ее в аренду без согласия залогодержателя. Дело в том, что арендаторы могут нанести залогу вред, что отразится на его стоимости. Можно ли сдавать квартиру купленную в ипотеку?

Рекомендуемая статья: Ипотека Газпромбанка с материнским капиталом

Конечно, имущество по документам принадлежит заемщику и членам его семьи. Они могут им распоряжаться для личного проживания и бытовых нужд, но не совершать сделки и не использовать для заработка (за исключением коммерческой ипотеки). В любом случае банк выступает потенциальным собственником данного имущества. Он имеет право отобрать его и пустить с молотка, если клиент не выполняет существенные условия кредитного соглашения.

Особенности залога нежилого имущества

В 12 главе прописаны особенности при передаче в залог нежилых помещений:

- предприятие оформляется в залог со всем имуществом и землей, на которой оно расположено;

- нежилое здание, стоящее на отдельном участке также передается в залог с участком земли под ним;

- кредитор не препятствует владельцу имущества в его использовании, если иное не прописано договором залога.

Исключение по передачи земли со зданиями и сооружениями вместе с землей возникает в том случае, если она передана собственнику на условиях аренды. Взыскивать долги с предприятий по ипотеке можно только после вынесения решения суда.

Особые условия при залоге квартир и домов

К жилплощади заемщика тоже предъявляют особые требования, так как на ее территории могут проживать не только сам должник, но и другие лица. При этом в залог запрещено принимать объекты, находящиеся в собственности государства или города. К остальным квартирам и жилым домам выдвигают такие требования:

- при залоге жилья, где прописаны члены семьи, не достигшие совершеннолетия, важно получить разрешение органов опеки;

- в период самостоятельного строительства залог может быть оформлен материалами и оборудованием, но после завершения стройки в залог уходит жилой дом;

- жилье, купленное по ипотеке, оформляется в залог одновременно с регистрацией права заемщика на имущество;

- при использовании программы ипотеки для военных жилплощадь одновременно находится в залоге у банка и у госоргана, который проводит платежи для погашения займа.

Что лучше для заемщика?

Нельзя однозначно резюмировать, что один формат приносит больше пользы заемщику, а другой — меньше. Все зависит от ситуации.

Ипотечный кредит по закону удобен и выгоден всем сторонам сделки, если все идет «по накатанной дороге», т.е. нет никаких условий и требований, только при наступлении которых должна произойти регистрация или передача денежных средств, нет ни дополнительных сторон сделки, ни каких-либо еще трудностей.

Когда все стандартно — получен займ, внесен первый взнос и тут же зарегистрированы права собственности — нет ничего лучше ипотеки в силу закона, т.к. она дает наибольшую юридическую защищенность и банку, и продавцу, и покупателю.

Но эти преимущества становятся неактуальными сразу, как только в сделке появляются нюансы, нерегламентированные стандартным пакетом правовых документов. Тогда, напротив, именно ипотечный займ в силу договора способен дать наибольшую защиту и заемщику, и остальным сторонам, т.к. договор дополнительно уточнит и узаконит те самые нерегламентированные законом нюансы.

Заключительная часть

ФЗ 102 был принят в РФ в 1998 году. Применяется он в текущей редакции, которая была проведена 2 августа 2021 года. При этом учитывается единое правило. Все договора, оформленные с залогом недвижимости, составляются с учетом редакции на данный момент. После внесения дополнений и изменений в ФЗ ранее заключенные договора не пересматриваются, если в этом нет необходимости для сторон.

Все ипотечные кредиты в РФ заключают с учетом данного федерального закона. Какие виды ипотеки распространены в России и другие полезные материалы об ипотеке прочитайте на портале Бробанк.

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Комментарии: 0

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Клавдия Трескова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга